España

Claves

- Crecimiento de la actividad crediticia y ligero descenso en los recursos.

- Mejora del ratio de eficiencia y del coste de riesgo.

- Favorable evolución interanual de los principales márgenes.

- Disminución del deterioro de activos financieros, que comparan con el primer semestre de 2020 fuertemente afectado por la pandemia.

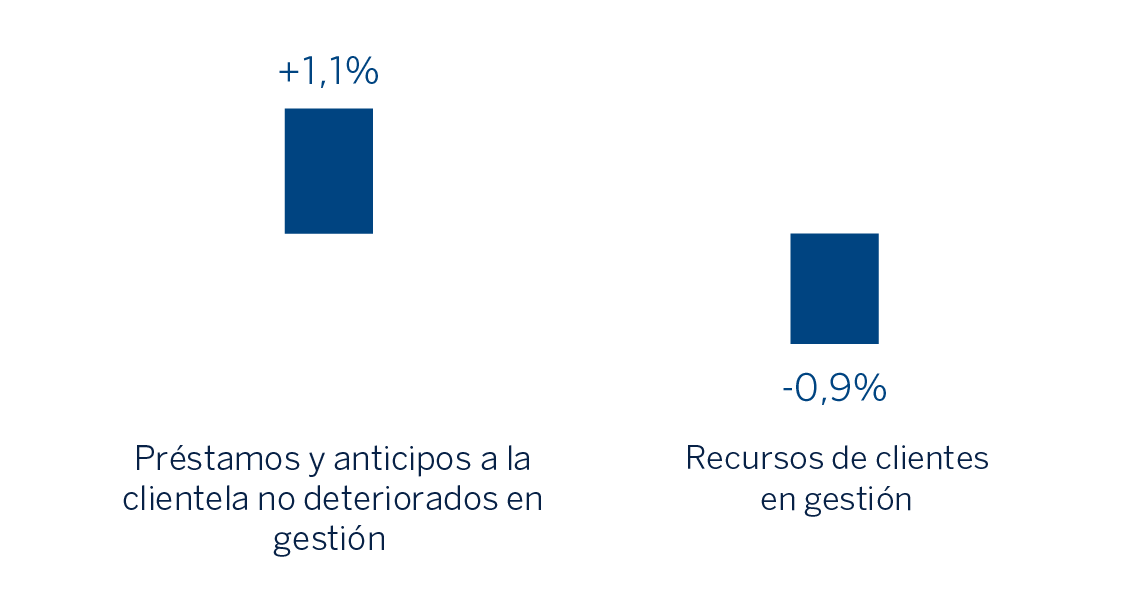

Actividad (1) (Variación respecto al a 31-12-20)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

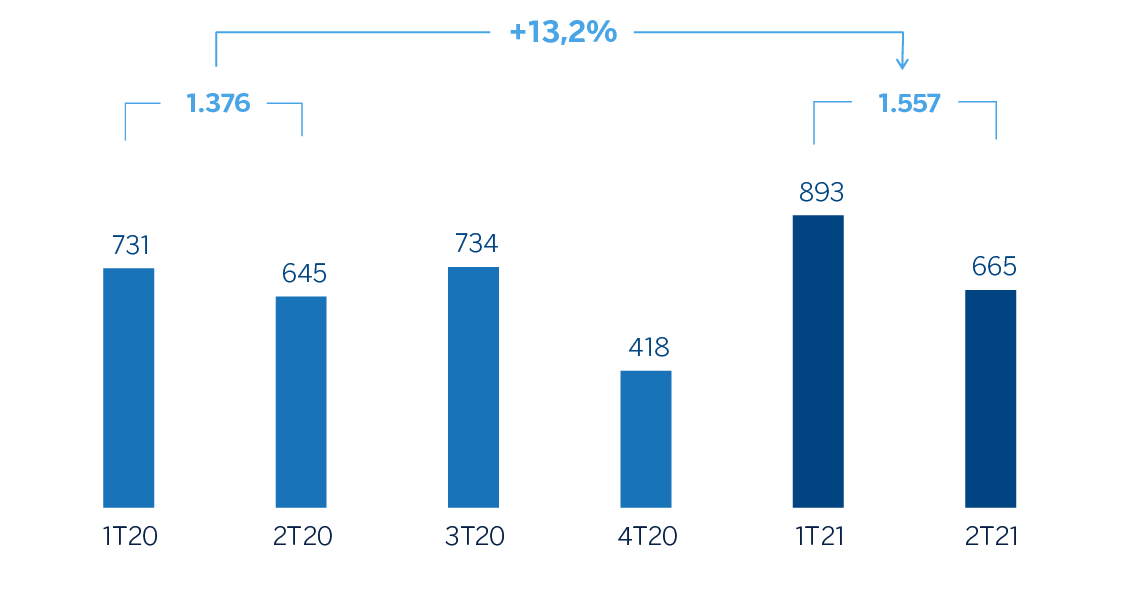

Margen de intereses sobre ATM (Porcentaje)

Margen neto (Millones de euros)

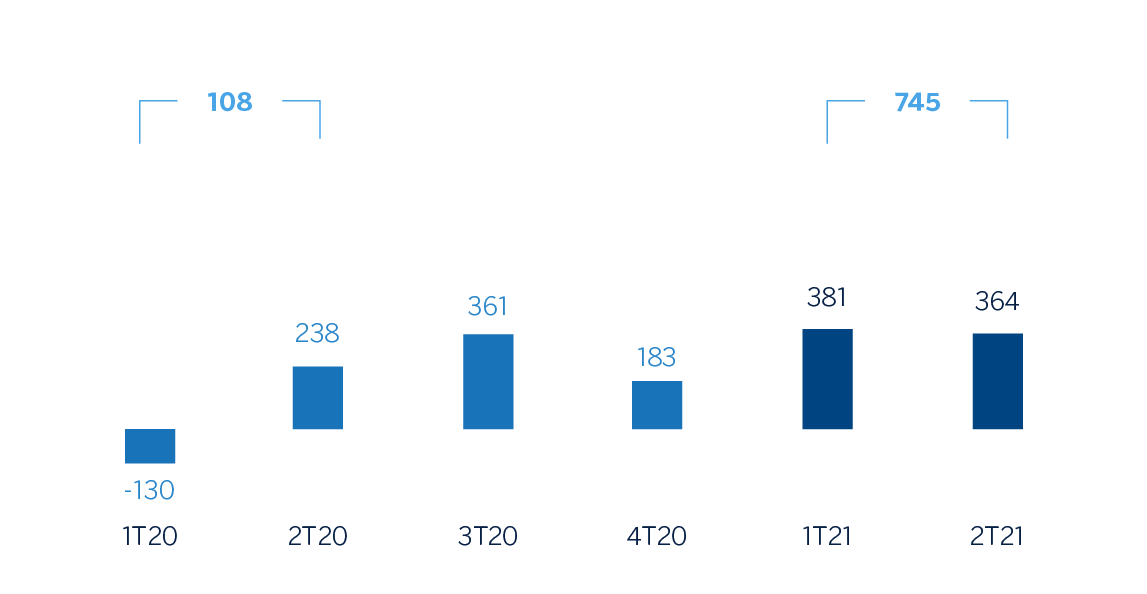

Resultado atribuido (Millones de euros)

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | 1er Sem. 21 | ∆% | 1er Sem. 20 |

|---|---|---|---|

| Margen de intereses | 1.762 | (2,2) | 1.801 |

| Comisiones netas | 1.058 | 16,5 | 908 |

| Resultados de operaciones financieras | 283 | 71,3 | 165 |

| Otros ingresos y cargas de explotación | (46) | n.s. | 34 |

| De los que: Actividad de seguros (1) | 180 | (23,9) | 237 |

| Margen bruto | 3.057 | 5,1 | 2.909 |

| Gastos de explotación | (1.499) | (2,2) | (1.533) |

| Gastos de personal | (852) | (1,6) | (866) |

| Otros gastos de administración | (428) | (2,1) | (437) |

| Amortización | (220) | (4,7) | (230) |

| Margen neto | 1.557 | 13,2 | 1.376 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (343) | (61,1) | (883) |

| Provisiones o reversión de provisiones y otros resultados | (202) | (44,8) | (365) |

| Resultado antes de impuestos | 1.013 | n.s. | 128 |

| Impuesto sobre beneficios | (266) | n.s. | (18) |

| Resultado del ejercicio | 746 | n.s. | 110 |

| Minoritarios | (1) | (28,2) | (2) |

| Resultado atribuido | 745 | n.s. | 108 |

- (1) Incluye las primas recibidas netas de las reservas técnicas estimadas de seguros.

| Balances | 30-06-21 | ∆% | 31-12-20 |

|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista |

22.583 | (41,1) | 38.356 |

| Activos financieros a valor razonable | 140.122 | 1,6 | 137.969 |

| De los que: Préstamos y anticipos | 36.526 | 19,1 | 30.680 |

| Activos financieros a coste amortizado | 198.928 | 0,4 | 198.173 |

| De los que: Préstamos y anticipos a la clientela | 169.948 | 1,2 | 167.998 |

| Posiciones inter-áreas activo | 28.842 | 8,9 | 26.475 |

| Activos tangibles | 2.499 | (13,9) | 2.902 |

| Otros activos | 6.206 | (5,0) | 6.535 |

| Total activo/pasivo | 399.180 | (2,7) | 410.409 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 71.093 | (3,8) | 73.921 |

| Depósitos de bancos centrales y entidades de crédito | 58.398 | (0,7) | 58.783 |

| Depósitos de la clientela | 200.197 | (3,0) | 206.428 |

| Valores representativos de deuda emitidos | 36.940 | (9,9) | 41.016 |

| Posiciones inter-áreas pasivo | - | - | - |

| Otros pasivos | 19.375 | 14,3 | 16.955 |

| Dotación de capital regulatorio | 13.177 | (1,0) | 13.306 |

| Indicadores relevantes y de gestión | 30-06-21 | ∆% | 31-12-20 |

|---|---|---|---|

| Préstamos y anticipos a la clientela no deteriorados en gestión (1) | 167.265 | 1,1 | 165.511 |

| Riesgos dudosos | 8.243 | (1,2) | 8.340 |

| Depósitos de clientes en gestión (2) | 1969.581 | (3,0) | 205.809 |

| Recursos fuera de balance (3) | 66.399 | 5,9 | 62.707 |

| Activos ponderados por riesgo | 112.030 | 7,3 | 104.388 |

| Ratio de eficiencia (%) | 49,0 | 54,6 | |

| Tasa de mora (%) | 4,2 | 4,3 | |

| Tasa de cobertura (%) | 64 | 67 | |

| Coste de riesgo (%) | 0,41 | 0,67 |

- (1) No incluye las adquisiciones temporales de activos.

- (2) No incluye las cesiones temporales de activos.

- (3) Incluye fondos de inversión y fondos de pensiones.

Actividad

Lo más relevante de la evolución de la actividad del área en el primer semestre de 2021 ha sido:

- La inversión crediticia (crédito a la clientela no dudoso en gestión) se situó por encima del cierre de 2020 (+1,1%) debido principalmente al crecimiento de los créditos al consumo (incluyendo tarjetas de crédito creció un +4,6%),de las pequeñas y medianas empresas (+4,4%) y de los créditos a instituciones (+14,3%) Por su parte, los créditos hipotecarios permanecieron estables en el semestre (-0,4%).

- En calidad crediticia, las tasas de mora y de cobertura se situaron en el 4,2% y 64%, respectivamente, a cierre de junio de 2021.

- Los recursos totales de la clientela presentaron una ligera disminución del -0,9% con respecto al cierre del año 2020, gracias a la evolución de los recursos fuera de balance (+5,9%), que compensaron la reducción de los depósitos de clientes en gestión (-3,0 %).

Resultados

España generó un resultado atribuido de 745 millones de euros durante el primer semestre de 2021, muy por encima de los 108 millones de euros alcanzados en el mismo período del año anterior, debido principalmente a las dotaciones por deterioro de activos financieros realizadas entre enero y junio de 2020 por la irrupción del COVID-19, a la mayor contribución de los ingresos por comisiones y del ROF en 2021 y a los menores gastos de explotación.

Lo más destacado de la trayectoria de la cuenta de resultados del área ha sido:

- El margen de intereses registró una disminución con respecto al primer semestre del año anterior (-2,2%), afectado por el entorno de tipos a la baja y compensado parcialmente por los menores costes de financiación.

- Las comisiones netas evolucionaron de forma positiva (+16,5% interanual), favorecidas por una mayor contribución de los ingresos asociados a servicios bancarios, a la gestión de activos y a la actividad de seguros.

- El ROF se situó en 283 millones de euros entre enero y junio de 2021, con un crecimiento interanual del 71,3%, principalmente por los resultados de Global Markets.

- La línea de otros ingresos y cargas de explotación compara negativamente con el primer semestre del año anterior (-46 millones de euros a acumulados a cierre de junio 2021 frente a 34 millones de euros acumulados a cierre de junio 2020), debido principalmente a la mayor aportación al FUR y a la menor contribución del negocio de seguros por la operación de bancaseguros con Allianz.

- Reducción de los gastos de explotación (-2,2% en términos interanuales) resultado tanto de los menores gastos de personal como generales y amortizaciones. Así, el ratio de eficiencia se situó en el 49,0%, frente al 52,7% registrado en el primer semestre de 2020.

- El deterioro de activos financieros alcanzó la cifra de -343 millones de euros, lo que supone una significativa reducción frente al importe registrado en el primer semestre de 2020, debido fundamentalmente al impacto negativo registrado por el deterioro en el escenario macroeconómico por el COVID-19 tras la irrupción de la pandemia en marzo de 2020, así como la mejora del mismo en 2021. Por su parte el coste de riesgo acumulado a cierre de junio de 2021 se situó en el 0,41%, lo que supone una reducción desde el 0,45% acumulado al cierre de marzo de 2021.

- La partida de provisiones y otros resultados cerró en -202 millones de euros que contrastan con los -365 millones de euros del mismo período del año anterior, que recogía dotaciones para hacer frente a potenciales reclamaciones.

- En cuanto a los costes asociados al proceso de reestructuración, se encuentran recogidos íntegramente en la cuenta de resultados del Centro Corporativo.