México

Claves

- Crecimiento de la inversión y los recursos en el trimestre

- Mejora del diferencial de la clientela, que se refleja ya parcialmente en el margen de intereses

- Significativa mejora del ratio de eficiencia

- Reducción del deterioro de activos financieros favorecido por el buen comportamiento de la cartera crediticia

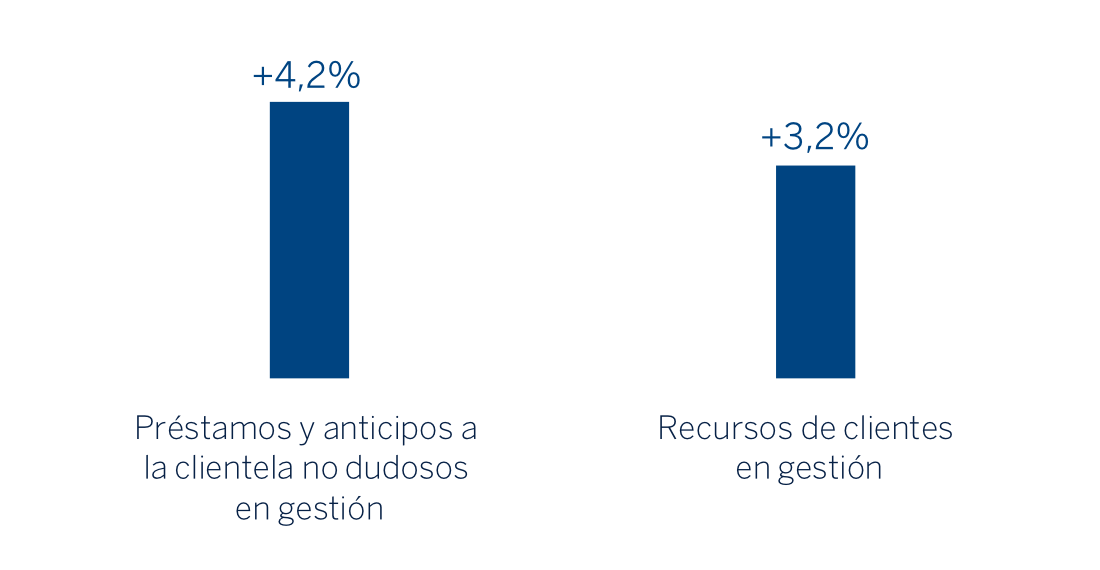

ACTIVIDAD (1)

(VARIACIÓN A TIPO DE CAMBIO CONSTANTE RESPECTO AL

31-12-21)

(1) No incluye ni las adquisiciones ni las cesiones temporales de activos.

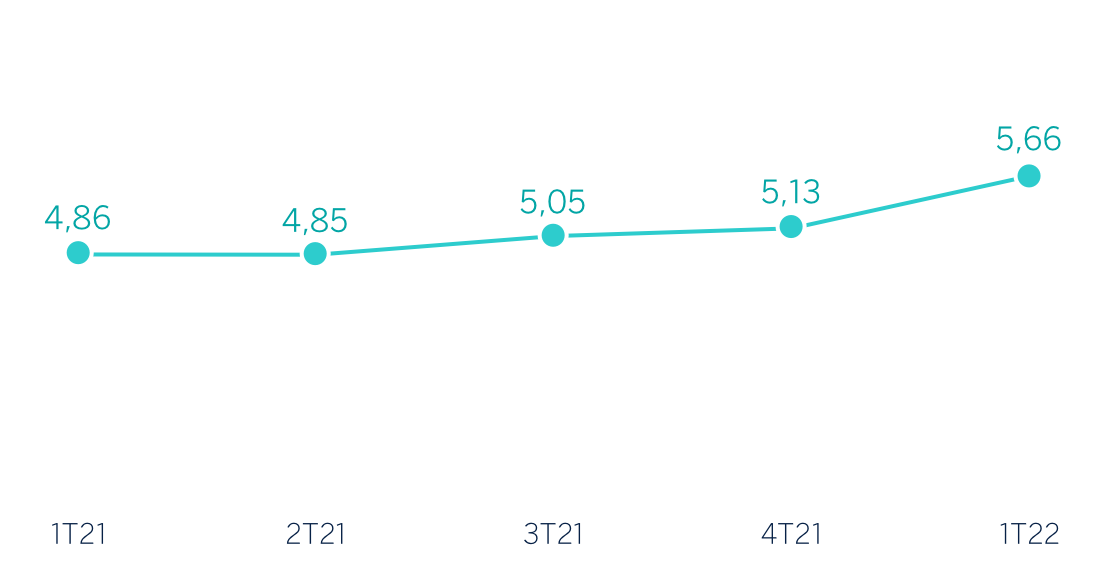

MARGEN DE INTERESES SOBRE ACTIVOS TOTALES MEDIOS

(PORCENTAJE A TIPO DE CAMBIO CONSTANTE)

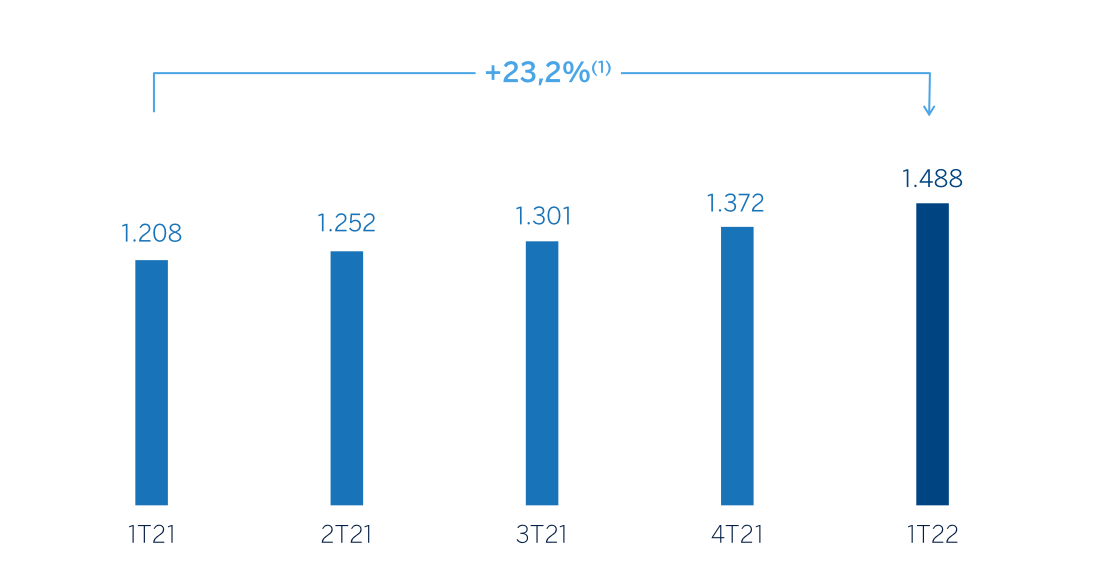

Margen neto

(MILLONES DE EUROS A TIPO DE CAMBIO CONSTANTE)

(1) A tipo de cambio corriente: +31,4%.

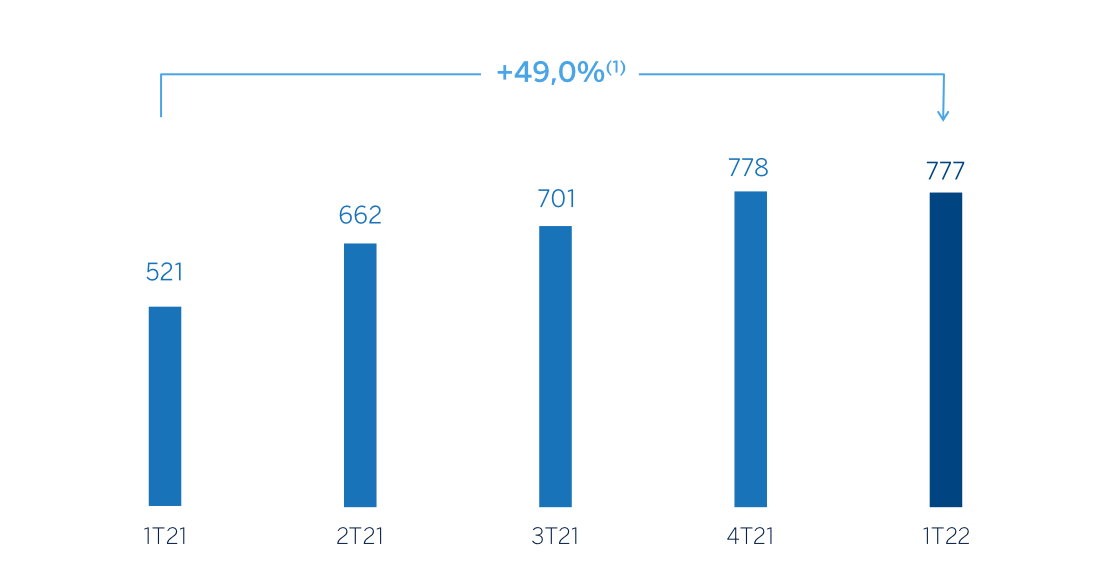

Resultado atribuido

(MILLONES DE EUROS A TIPO DE CAMBIO CONSTANTE)

(1) A tipo de cambio corriente: +59,0%.

Estados financieros e indicadores relevantes de gestión (Millones de euros y porcentaje)

| Cuentas de resultados | 1er Trim. 22 | ∆% | ∆% (1) | 1er Trim. 21 (2) |

|---|---|---|---|---|

| Margen de intereses | 1.746 | 27,8 | 19,8 | 1.366 |

| Comisiones netas | 343 | 21,7 | 14,1 | 282 |

| Resultados de operaciones financieras | 92 | 33,0 | 24,6 | 69 |

| Otros ingresos y cargas de explotación | 64 | 45,6 | 36,5 | 44 |

| Margen bruto | 2.245 | 27,5 | 19,5 | 1.761 |

| Gastos de explotación | (756) | 20,4 | 12,9 | (628) |

| Gastos de personal | (334) | 31,0 | 22,8 | (255) |

| Otros gastos de administración | (332) | 12,6 | 5,5 | (295) |

| Amortización | (90) | 15,4 | 8,2 | (78) |

| Margen neto | 1.488 | 31,4 | 23,2 | 1.133 |

| Deterioro de activos financieros no valorados a valor razonable con cambios en resultados | (419) | (8,5) | (14,3) | (458) |

| Provisiones o reversión de provisiones y otros resultados | (1) | n.s. | n.s. | 2 |

| Resultado antes de impuestos | 1.068 | 57,9 | 48,0 | 677 |

| Impuesto sobre beneficios | (291) | 55,1 | 45,4 | (188) |

| Resultado del ejercicio | 777 | 59,0 | 49,0 | 489 |

| Minoritarios | (0) | 63,5 | 53,3 | (0) |

| Resultado atribuido | 777 | 59,0 | 49,0 | 489 |

- (1) A tipo de cambio constante.

- (2) Saldos reexpresados. Para más información, consúltese el apartado "Áreas de negocio".

| Balances | 31-03-22 | ∆% | ∆% (1) | 31-12-21 |

|---|---|---|---|---|

| Efectivo, saldos en efectivo en bancos centrales y otros depósitos a la vista | 14.927 | 15,0 | 9,7 | 12.985 |

| Activos financieros a valor razonable | 37.488 | 6,7 | 1,9 | 35.126 |

| De los que: Préstamos y anticipos | 1.343 | 60,9 | 53,5 | 835 |

| Activos financieros a coste amortizado | 70.952 | 8,6 | 3,7 | 65.311 |

| De los que: Préstamos y anticipos a la clientela | 60.744 | 8,8 | 3,9 | 55.809 |

| Activos tangibles | 1.771 | 2,3 | (2,4) | 1.731 |

| Otros activos | 3.085 | 4,5 | (0,3) | 2.953 |

| Total activo/pasivo | 128.221 | 8,6 | 3,6 | 118.106 |

| Pasivos financieros mantenidos para negociar y designados a valor razonable con cambios en resultados | 22.773 | 14,8 | 9,5 | 19.843 |

| Depósitos de bancos centrales y entidades de crédito | 2.797 | (14,4) | (18,3) | 3.268 |

| Depósitos de la clientela | 69.537 | 8,6 | 3,7 | 64.003 |

| Valores representativos de deuda emitidos | 8.286 | 3,8 | (0,9) | 7.984 |

| Otros pasivos | 16.987 | 7,7 | 2,8 | 15.779 |

| Dotación de capital regulatorio | 7.841 | 8,5 | 3,5 | 7.229 |

| Indicadores relevantes y de gestión | 31-03-22 | ∆% | ∆% (1) | 31-12-21 |

|---|---|---|---|---|

| Préstamos y anticipos a la clientela no dudosos en gestión (2) | 61.040 | 9,1 | 4,2 | 55.926 |

| Riesgos dudosos | 1.943 | 1,1 | (3,5) | 1.921 |

| Depósitos de clientes en gestión (3) | 69.089 | 9,1 | 4,1 | 63.349 |

| Recursos fuera de balance (4) | 34.434 | 6,3 | 1,5 | 32.380 |

| Activos ponderados por riesgo | 67.626 | 4,7 | 0,0 | 64.573 |

| Ratio de eficiencia (%) | 33,7 | 35,3 | ||

| Tasa de mora (%) | 3,0 | 3,2 | ||

| Tasa de cobertura (%) | 115 | 106 | ||

| Coste de riesgo (%) | 2,84 | 2,67 |

- (1) A tipo de cambio constante.

- (2) No incluye las adquisiciones temporales de activos.

- (3) No incluye las cesiones temporales de activos.

- (4) Incluye fondos de inversión, carteras gestionadas y otros recursos fuera de balance.

Entorno macroeconómico y sectorial

El crecimiento económico se desaceleró en la segunda mitad de 2021 tras una fuerte expansión en la primera mitad del año. Así, el crecimiento del PIB en 2021 fue de 5,0%, por debajo de lo inicialmente esperado por BBVA Research. El dato refleja una recuperación parcial de la actividad dada la caída de 8,4% registrada en 2020. Asimismo, las fuertes presiones inflacionistas han llevado a Banxico a subir los tipos de interés de política monetaria hasta el 6,5% en marzo, desde el 4,0% en mayo del año pasado. De acuerdo a las estimaciones de BBVA Research, los tipos de interés seguirán aumentando, en un entorno de inflación relativamente elevada (alrededor de 6,4%, en promedio, en 2022) y el crecimiento del PIB este año se moderará hasta alrededor de 1,2% (un punto porcentual menos que lo previsto hace tres meses).

En cuanto al sistema bancario, con datos de enero de 2022 el volumen de crédito aumentó un 4,8% en los últimos doce meses, con fuerte crecimiento en la cartera de hipotecas (+10,1%), seguida del crédito al consumo (+4,8%) y a empresas (+3,0%) mientras que los depósitos (a la vista y a plazo) se incrementaron un 7,1% en enero de 2022 en términos interanuales. La morosidad del sistema se situó en el 2,44% en enero de 2022 (2,70% doce meses antes) y los indicadores de capital, por su parte, son holgados.

Salvo que expresamente se comunique lo contrario, las tasas de variación que se comentan a continuación, tanto en actividad como en resultados, se hacen a tipo de cambio constante. Estas tasas, junto con las de variación a tipo de cambio corriente, se pueden observar en las tablas adjuntas de estados financieros e indicadores relevantes y de gestión.

Actividad

Lo más relevante de la evolución de la actividad del área durante el primer trimestre de 2022 ha sido:

- La inversión crediticia (crédito a la clientela no dudoso en gestión) registró un crecimiento del 4,2% entre enero y marzo de 2022, con crecimiento tanto de la cartera mayorista como minorista. El segmento minorista continuó mostrando el dinamismo iniciado en el segundo trimestre de 2021 y creció a una tasa del 3,2% en el trimestre. Dentro de este segmento, los créditos a pymes, los hipotecarios y al consumo (+7,0%, +2,7% y +4,0%, respectivamente) fueron los que mostraron mayor dinamismo, mientras que las tarjetas de crédito, desaceleraron su ritmo de crecimiento con respecto al trimestre anterior. Por su parte, la cartera mayorista, que incluye empresas de mayor tamaño y sector público, registró un crecimiento del 4,2% debido a los esfuerzos comerciales para atraer y vincular a nuevos clientes. Resultado de lo anterior el peso de cartera minorista, más rentable para BBVA México, se situó a cierre de marzo de 2022 en el 50,5%.

- En cuanto a los indicadores de calidad crediticia, la tasa de mora se situó al cierre de marzo en el 3,0%, lo que supone una mejora de 22 puntos básicos en el trimestre, fruto del buen comportamiento de los flujos de mora con unas menores entradas en el trimestre. Por su parte, la tasa de cobertura registró una mejora en la evolución trimestral para cerrar marzo en el 115%.

- Los depósitos de clientes en gestión se incrementaron en el primer trimestre de 2022 (+4,1%). Esta evolución se explica tanto por el crecimiento de los depósitos a la vista (+4,7%), como de los depósitos a plazo (+1,0%). Por último, los recursos fuera de balance crecieron un 1,5% entre enero y marzo de 2022.

Resultados

BBVA alcanzó en México un resultado atribuido de 777 millones de euros entre enero y marzo de 2022, lo que supone un incremento del 49,0% con respecto al primer trimestre de 2021, principalmente como resultado del buen comportamiento de los ingresos recurrentes, favorecidos sobre todo por el dinamismo del margen de intereses, y los menores saneamientos crediticios, que absorbieron el incremento de los gastos de explotación.

Lo más relevante en la evolución interanual de la cuenta de resultados a cierre de marzo de 2022 se resume a continuación:

- El margen de intereses registró un incremento del 19,8%, resultado principalmente, tanto de los mayores volúmenes de inversión gestionada, como del efecto precio, al reflejarse ya en determinadas carteras las subidas de tasas oficiales junto con mayores resultados de la cartera de valores. Lo anterior compensó los mayores costes de financiación, derivados de los mayores saldos depositados por los clientes y de la subida de tasas mencionada anteriormente.

- Las comisiones netas aumentaron un 14,1% gracias a los mayores niveles de transacciones, especialmente en tarjetas de crédito, así como a las derivadas de operaciones de banca de inversión y de la gestión de fondos de inversión.

- Crecimiento interanual del ROF del 24,6%, debido principalmente a los excelentes resultados de la unidad de Global Markets en los primeros tres meses de 2022.

- La línea de otros ingresos y cargas de explotación registró un crecimiento interanual del 36,5%, debido principalmente a los mayores resultados del negocio de seguros.

- Incremento de los gastos de explotación (+12,9%), principalmente por mayores gastos de personal, con impacto del proceso de internalización de personal llevado a cabo en el segundo semestre de 2021. Los gastos generales también se incrementaron, en un entorno de crecimiento de precios en el que ciertos gastos están indexados a la inflación, así como por mayores gastos de marketing y tecnología. A pesar de lo anterior, mejora significativa del ratio de eficiencia, que se situó en el 33,7% frente al 35,7% registrado doce meses antes.

- Reducción interanual de la línea de deterioro de activos financieros (-14,3%) debido a las menores necesidades de saneamiento de la cartera crediticia. Resultado de todo lo anterior, el coste de riesgo acumulado a marzo de 2022 se situó en el 2,84%.

- La línea de provisiones y otros resultados mostró una comparativa desfavorable, impactada por las provisiones para riesgos y compromisos contingentes que compensaron los mayores resultados por ventas de activos adjudicados.