3.5.1. Alcance y naturaleza de los sistemas de medición y de información del Riesgo de Cambio

En el Grupo BBVA, el riesgo estructural de tipo de cambio surge, principalmente, de la consolidación de las participaciones en filiales con divisas funcionales distintas del euro. Su gestión se lleva a cabo de forma centralizada para optimizar el manejo conjunto de las exposiciones permanentes en moneda extranjera, teniendo en cuenta la diversificación.

El área corporativa de GRM actúa como unidad independiente encargada del seguimiento y análisis de los riesgos, impulsando la integración en la gestión de las métricas de riesgos y proporcionando herramientas que permitan anticipar potenciales desviaciones sobre los objetivos fijados.

Adicionalmente, monitoriza el grado de cumplimiento de los límites de riesgos establecidos, reportando de forma periódica al Comité Global de Gestión del Riesgo (GRMC), a la Comisión de Riesgos del Consejo y a la Comisión Delegada Permanente, y en especial en caso de desviación o tensión en los niveles de riesgos asumidos.

La unidad corporativa de Gestión de Balance, a través del COAP, diseña y ejecuta las estrategias de cobertura con el objetivo prioritario de controlar los potenciales impactos negativos por fluctuaciones de los tipos de cambio en los ratios de capital y en el contravalor en euros de los resultados en divisa que aportan las diferentes filiales, considerando las operaciones según las expectativas de mercado y su coste.

Las métricas de seguimiento del riesgo comprendidas en el esquema de límites están integradas en la gestión y complementadas con indicadores adicionales de evaluación. En el ámbito corporativo, se basan en métricas probabilísticas, que miden la desviación máxima en capital, ratio CET1 (“Common Equity Tier 1”), y en beneficio atribuido. Las métricas probabilísticas permiten estimar el impacto conjunto de la exposición a diferentes divisas teniendo en cuenta la variabilidad dispar en las cotizaciones de las divisas y sus correlaciones.

Periódicamente se revisa la bondad de estas métricas de estimación del riesgo mediante ejercicios de backtesting. El control del riesgo estructural de tipo de cambio se completa con el análisis de escenarios y de estrés con el fin de identificar, con carácter anticipatorio, posibles amenazas al cumplimiento futuro de los niveles de apetito de riesgo fijados, de tal manera que se posibilite la adopción, en su caso, de las acciones preventivas pertinentes. Los escenarios se basan tanto en situaciones históricas como simuladas por el modelo de riesgos, así como en los escenarios de riesgo proporcionados por BBVA Research.

Como resultado de todo ello se ha producido, además, un repunte de la volatilidad en los mercados cambiarios de las divisas emergentes. Cabe señalar también el significativo ajuste en las divisas argentina y venezolana, afectadas por los desequilibrios en ambas economías.

El nivel de exposición al riesgo estructural de tipo de cambio en el Grupo ha disminuido desde el cierre de 2014 debido a las ventas realizadas de participaciones en el Grupo Citic y al aumento de las coberturas, centrado en el peso mexicano. El nivel de mitigación del riesgo por el valor en libros de las participaciones del Grupo BBVA en divisa se aproxima al 70% a cierre del año y la cobertura de partidas de resultados del ejercicio 2015 en divisa ha alcanzado el 46%. La sensibilidad del ratio CET1 a la apreciación de 1% en el tipo del cambio del euro respecto a cada divisa es la siguiente: dólar estadounidense: +1,2 pbs; peso mexicano –0,4 pbs; lira turca –0,3 pbs; resto de divisas: –0,1 pbs.

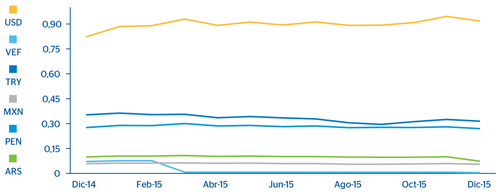

A continuación, se muestra de forma visual la evolución de las principales divisas que componen la exposición al Riesgo de cambio estructural del Grupo y que permiten explicar la evolución de la exposición y de los APRs de las sociedades foráneas por el efecto de la evolución de las divisas.

En cuanto a la evolución del tipo de cambio en el mercado, en 2015 destaca la fortaleza del dólar estadounidense, que continúa la tendencia iniciada en 2014, junto con la debilidad de las divisas de economías emergentes, que se han depreciado fuertemente frente al dólar, afectadas por la caída de precios de las materias primas, en especial el petróleo, y la incertidumbre sobre el crecimiento en dichas economías tras el cambio de política monetaria de la Reserva Federal y la desaceleración en China.

Las variaciones en términos de APRs se deben a la evolución de las posiciones estructurales y el incremento de las coberturas sobre dichas posiciones.

Gráfico 24. Evolución de las principales divisas que componen la exposición al Riesgo de cambio estructural del Grupo