La severidad es otra métrica clave en el análisis cuantitativo del riesgo y se define como el porcentaje sobre la exposición en riesgo que no se espera recuperar en caso de incumplimiento.

BBVA emplea fundamentalmente dos enfoques en la estimación de la severidad. El más habitual es el denominado workout LGD, en el que las estimaciones se basan en la experiencia histórica de la Entidad mediante el descuento de los flujos que se han observado a lo largo de los procesos de recuperación de aquellos contratos que incumplieron en algún momento. En las carteras con bajo número de incumplimientos (low default portfolio, LDP) no existe suficiente experiencia histórica para poder realizar una estimación robusta por este método, por lo que se recurre a fuentes de información externas, que se combinan con los datos internos para obtener una tasa de severidad representativa.

Las estimaciones de severidad se realizan segmentando las operaciones según distintos ejes que se muestran relevantes en el cálculo de la misma, tales como el tiempo en mora, la antigüedad de la operación, la relación préstamo/valor, el tipo de cliente, la puntuación del scoring, etc. Los ejes considerados pueden ser distintos en función de la cartera de análisis. A continuación se ilustra con ejemplos algunos de ellos:

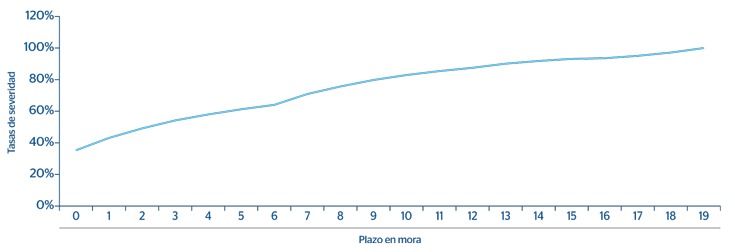

- Para los contratos ya incumplidos, un eje relevante es el tiempo transcurrido desde el incumplimiento del contrato. La recuperación de la deuda pendiente dado el incumplimiento será menor cuanto más tiempo lleve el contrato en mora. A efectos de cómputo de pérdida esperada y de capital económico, a los contratos no morosos también se les imputa una severidad equiparable a los contratos que acaban de entrar en mora.

Severidad de tarjetas de BBVA en España (para clientes nacionales y en función del plazo de mora)

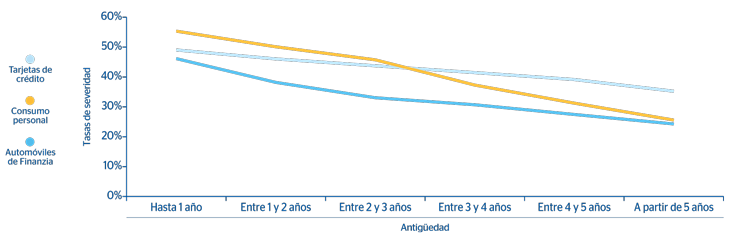

- La antigüedad de la operación es el tiempo transcurrido desde la contratación hasta la entrada en mora. Este eje también resulta relevante, reflejándose una relación decreciente entre severidad y antigüedad, ya que cuanto más tiempo esté el contrato sin entrar en mora mayor será su recuperación.

Curvas de severidad para distintos productos en España en función de la antigüedad

Hay carteras en las que la LGD es diferente al combinar los ejes mencionados anteriormente.

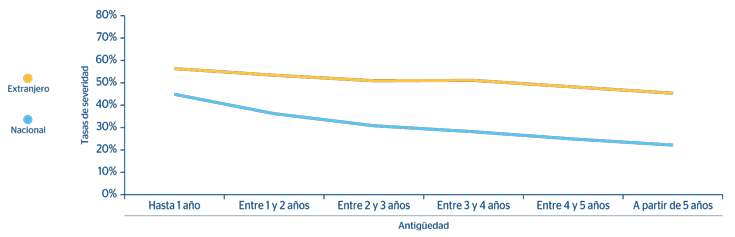

- Nacionalidad y antigüedad. En los últimos años, en las carteras minoristas de BBVA en España, el eje nacionalidad está siendo un factor relevante en la severidad.

Severidad de Autos Finanzia de BBVA en España en función de la nacionalidad y la antigüedad

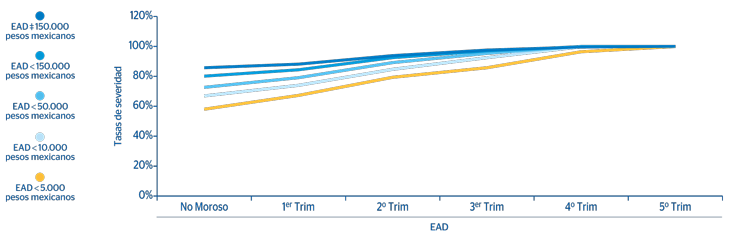

- Tiempo transcurrido desde el incumplimiento y EAD (exposición en el momento del incumplimiento). Hay carteras en las que la LGD depende de varios ejes, como es el caso de las tarjetas de crédito de BBVA Bancomer, en el que la LGD es creciente cuanto más tiempo en mora transcurra y cuanto mayor sea el importe de la EAD.

Severidad de tarjetas de crédito de BBVA Bancomer en función del trimestre en mora y la exposición en el momento del incumplimiento

El avance en la construcción de los scorings y ratings de severidad cobra cada vez mayor relevancia para adaptar las estimaciones de severidad a los cambios del entorno económico y social. Estas estimaciones permiten incluir nuevos factores sin perder la robustez de la información y obtener modelos más sensibles a las mejoras o deterioros de la cartera.

En el Grupo se imputan distintas severidades a la cartera viva (morosa y no morosa) en función de la combinación de todos los ejes relevantes, dependiendo de las características de cada producto y/o cliente, como se muestra en el gráfico de severidad de Autos Finanzia de BBVA en España, en el que la severidad se explica en función de la antigüedad del contrato y la nacionalidad.

Por último, es importante mencionar que la severidad varía con el ciclo económico. En este sentido, se definen dos conceptos: la severidad a largo plazo, denominada LRLGD (long run LGD), y la severidad en el peor momento del ciclo, denominada DLGD (downturn LGD).

La LRLGD representa una severidad media a largo plazo, correspondiente a un escenario acíclico e independiente del momento de la estimación. La DLGD representa la severidad planteada en el peor momento del ciclo económico, por lo que se debería utilizar para el cálculo del capital económico, ya que su finalidad es la cobertura de posibles pérdidas mayores a las esperadas.

Todas las estimaciones de severidad (LGD, LRLGD y DLGD) se realizan para cada una de las carteras, considerando los ejes anteriormente reseñados. No obstante, en aquellas carteras en las que la severidad no es significativamente sensible al ciclo no se realizan estimaciones de LRLGD ni de DLGD, por tratarse de procesos recuperatorios que abarcan períodos amplios en los que se mitigan las situaciones puntuales del ciclo económico.

Además de ser la severidad un input básico para la cuantificación de las pérdidas esperadas y del capital, las estimaciones de severidad tienen otros usos para la gestión interna. Por ejemplo, la LGD es un factor fundamental para una correcta discriminación en precios, del mismo modo que sirve para determinar el valor que podría tener una cartera en mora dado un hipotético escenario de externalización de su recobro o priorización de las potenciales acciones de recuperación.