4.5.1. Información general

Autorización Banco de España para la utilización del método IRB

A continuación se muestran los modelos autorizados por el Banco de España a efectos de su utilización en el cálculo de los requerimientos de recursos propios.

Tabla 26. Modelos autorizados por el Banco de España a efectos de su utilización en el cálculo de recursos propios

| Entidad | Cartera |

|---|---|

| BBVA S.A. | Entidades Financieras |

|

|

Instituciones Públicas |

|

|

Consumo |

|

|

Tarjetas |

|

|

Corporativa |

| Uno-E Bank | Empresas |

|

|

Promotores |

| BBVA Irlanda | Hipotecas Minorista |

|

|

Financiación Especializada |

|

|

Autos Finanzia |

| BBVA Bancomer | Renovables Minorista (Tarjetas) |

| Grupo BBVA | Renta Variable |

La aprobación de los modelos por parte del Banco de España incluye las estimaciones propias de probabilidad de incumplimiento (PD), la pérdida en caso de incumplimiento (Severidad o LGD) y las estimaciones internas de factores de conversión (CCF).

El Grupo continúa con su calendario establecido para alcanzar las aprobaciones de modelos internos avanzados adicionales en diferentes clases de riesgos y geografías.

Estructura de los sistemas internos de calificación y relación entre las calificaciones externas e internas

El Grupo cuenta con herramientas de calificación para cada una de las categorías de exposición señaladas en el Acuerdo de Basilea.

La cartera minorista cuenta con herramientas de scoring para ordenar la calidad crediticia de las operaciones en base a información propia de la operación y del cliente. Los modelos de scoring son algoritmos estimados a través de métodos estadísticos, que asignan a cada operación una puntuación. Esta puntuación refleja el nivel de riesgo de la operación y guarda una relación directa con su probabilidad de incumplimiento (PD).

Estos modelos de decisión constituyen la herramienta básica para decidir a quién conceder un crédito, qué importe otorgar, ayudando así, tanto en la concesión como en la gestión de los créditos de tipo retail.

Para la cartera mayorista, el Grupo cuenta con herramientas de rating que, a diferencia de los scorings, no califican operaciones, sino clientes. El Grupo dispone de distintas herramientas para calificar los diferentes segmentos de clientes: empresas, corporaciones, administraciones públicas, etc. En aquellas carteras mayoristas en las que el número de incumplimientos es muy reducido (riesgos soberanos, corporaciones, entidades financieras) se complementa la información interna con benchmarks de agencias de calificación externa.

Las estimaciones de PD realizadas en el Grupo son trasladadas a la Escala Maestra que se presenta a continuación, permitiendo la comparación con las escalas utilizadas por las agencias externas.

Tabla 27. Escala Maestra rating BBVA

|

|

Probabilidad de incumplimiento (en puntos báscios) | ||

|---|---|---|---|

|

Ratings internos Escala reducida (22 grupos) |

Medio | Mínimo desde ≥ |

Máximo |

| AAA | 1 | – | 2 |

| AA+ | 2 | 2 | 3 |

| AA | 3 | 3 | 4 |

| AA– | 4 | 4 | 5 |

| A+ | 5 | 5 | 6 |

| A | 8 | 6 | 9 |

| A– | 10 | 9 | 11 |

| BBB+ | 14 | 11 | 17 |

| BBB | 20 | 17 | 24 |

| BBB– | 31 | 24 | 39 |

| BB+ | 51 | 39 | 67 |

| BB | 88 | 67 | 116 |

| BB– | 150 | 116 | 194 |

| B+ | 255 | 194 | 335 |

| B | 441 | 335 | 581 |

| B– | 785 | 581 | 1.061 |

| CCC+ | 1.191 | 1.061 | 1.336 |

| CCC | 1.500 | 1.336 | 1.684 |

| CCC– | 1.890 | 1.684 | 2.121 |

| CC+ | 2.381 | 2.121 | 2.673 |

| CC | 3.000 | 2.673 | 3.367 |

| CC– | 3.780 | 3.367 | 4.243 |

Uso de estimaciones internas con fines diferentes al cálculo de requerimientos de recursos propios

Las estimaciones internas del Grupo son parte fundamental en el marco de una gestión basada en la creación de valor, permitiendo disponer de criterios para evaluar el binomio rentabilidad-riesgo.

Estas medidas cuentan con un amplio abanico de utilidades, desde la toma de decisiones estratégicas de negocio hasta la admisión individual de operaciones.

Concretamente las estimaciones internas son utilizadas en la gestión diaria, como apoyo en la gestión del riesgo crediticio mediante su incorporación en los procesos de admisión y seguimiento, así como en la asignación del precio de las operaciones.

La utilización en la gestión de métricas de performance que tienen en cuenta la pérdida esperada, el capital económico y la rentabilidad ajustada al riesgo está permitiendo realizar seguimiento de carteras y evaluaciones de posiciones en mora, entre otros.

Proceso de gestión y reconocimiento de la reducción del riesgo de crédito

El Grupo hace uso de técnicas de mitigación del riesgo para exposiciones pertenecientes a la cartera mayorista, mediante la sustitución de la PD del deudor por la del garante, en aquellos casos en que éste sea elegible y su PD sea inferior a la del deudor.

En los procesos de admisión minorista la puntuación del scoring recoge el efecto del garante y en los flujos recuperatorios que se producen a lo largo del ciclo están reflejadas las recuperaciones relacionadas con las garantías asociadas a los contratos. Esto hace que el efecto de las garantías sea tenido en cuenta en la propia estimación de la severidad que se realiza para las carteras minoristas.

Mecanismos utilizados para el control de los sistemas internos de calificación

En la entidad se desarrolla la función de control y seguimiento de los sistemas de calificación y métricas de gestión de riesgos para particulares, pequeños negocios y autónomos, empresas e instituciones. Las actividades se realizan, dentro de unos ámbitos analíticos y cualitativos, efectuándose de forma periódica una supervisión 360º de todos los impactos derivados de las herramientas así como de su propio funcionamiento interno, en términos de eficiencia y eficacia.

El conocimiento de los sistemas desde una perspectiva global permite establecer planes de acción y hacer seguimiento sobre su correcta ejecución. En este ámbito se identifican y gestionan las debilidades de las herramientas de calificación, siendo la función de seguimiento el principal propulsor de los nuevos desarrollos y mantenimientos evolutivos, que permiten alinear los intereses de negocio de la entidad con los requerimientos regulatorios y las necesidades de gestión, en un marco de capacidades analíticas, técnicas y tecnológicas.

De manera general, existe una serie de programas de gestión corporativos en los que se establecen las líneas principales y unos contenidos mínimos que regirán la gestión y/o supervisión de los distintos modelos de riesgo de crédito, además de definir las métricas para su adecuado control.

De manera particular, estos programas de gestión corporativos se adaptarán para cada una de las herramientas de calificación de un Área de Negocio con un horizonte adaptado a la naturaleza de dicha herramienta. Periódicamente, y de forma conjunta, se llevará a cabo un seguimiento y revisión del cumplimiento de los umbrales acordados en el programa de gestión con el objetivo de detectar situaciones que potencialmente puedan ocasionar necesidades de ajuste en los modelos y/o políticas crediticias y anticipar las acciones correctoras a realizar para minimizar su impacto.

Se define el análisis, en el ámbito metodológico, como el seguimiento de la capacidad predictiva de los modelos, pruebas de back-testing sobre las calibraciones de los parámetros, adecuada granularidad y concentración, estabilidad poblacional de los inputs, así como su trazabilidad, integridad y consistencia.

El empleo de los sistemas de calificación por las distintas áreas se supervisa desde el ámbito de integración en la gestión, donde se definen pruebas de sensibilidad de los parámetros, stress test de las estimaciones, adecuado empleo de los parámetros en la gestión de cartera para facilitar la toma de decisiones, control de exposiciones sin calificar, políticas de riesgos y marco de delegación de facultades, estructuras de comités de decisión, evaluación del riesgo de implantación, adecuado entorno tecnológico, evaluación de la inclusión de los parámetros en los aplicativos corporativos, seguimiento de la adecuada formación de los intervinientes que garantice su correcta implantación y adecuada comprensión, seguimiento de la correcta estructura y calidad documental, así como el resto de actividades que garanticen el correcto aprovechamiento de las métricas de gestión.

Al margen de los mencionados Programas Corporativos de Gestión, el acceso a los sistemas de calificación internos está establecido de manera informática mediante control de perfiles, que asegura que sólo los responsables de la gestión crediticia del cliente pueden obtener la calificación tanto de scoring como de rating.

El control del proceso de capital es realizado por unidades de riesgos independientes de las unidades que realizan el cálculo del scoring y del rating y que, por tanto, son usuarias del sistema interno de calificación. Estos controles están establecidos en diferentes niveles del proceso, como en la alimentación, ejecución y salidas finales, y vienen referidos tanto a la integridad de los datos como a su exactitud y corrección.

Descripción del proceso interno de asignación de calificaciones

A continuación se describen los procesos internos de calificación por categoría de cliente:

- Bancos centrales y administraciones centrales: Para este segmento, la asignación de calificaciones se realiza por las unidades de riesgos designadas al efecto, que de forma periódica analizan este tipo de clientes, y los califican en función de los parámetros incorporados en el modelo de rating correspondiente. Dicho modelo se estructura en diferentes herramientas dependiendo del tipo de país: desarrollados, emergentes y periféricos. Y para estas tres herramientas se generan ratings soberanos en moneda local y extranjera, así como un rating de trasferencia, que evalúa el riesgo de inconvertibilidad/intransferibilidad.

En general se obtiene el rating a partir de calificaciones de las agencias externas, si las hay, salvo en la herramienta de emergentes en moneda extranjera. En este caso, las calificaciones se realizan a partir de un modelo propio donde se establece una relación entre la puntuación otorgada a cada país por la unidad correspondiente y la PD empírica de las agencias de calificación, que permite la clasificación de estos países a través de la escala maestra BBVA.

Para los países emergentes con filial o sucursal de BBVA el rating en moneda local es ajustado al obtenido por la herramienta de emergentes bajo autorización del Comité de Riesgos asignado a tal efecto.

- Instituciones: El rating de las Instituciones Públicas es obtenido generalmente por las unidades de riesgos responsables de su sanción, con periodicidad anual, coincidiendo con la revisión de los riesgos de los clientes o con la publicación de su contabilidad.

En el caso de las Instituciones Financieras, la unidad de riesgos responsable califica a este tipo de clientes de manera periódica, y mantiene un seguimiento constante de la evolución de estos clientes en los mercados nacionales e internacionales. Los ratings externos son un factor primordial en la asignación de ratings de instituciones financieras.

- Corporativa: Incluye la calificación de las exposiciones con grupos empresariales corporativos. En el resultado influyen tanto indicadores cualitativos (posicionamiento de negocio, flexibilidad financiera, etc.) como indicadores cuantitativos (tamaño del grupo por ventas, niveles de endeudamiento, etc.). La calificación de estos clientes se realiza, de forma general, en el marco del proceso de revisión anual de los riesgos, o de admisión de nuevas operaciones. La responsabilidad de la calificación recae en las unidades proponentes del riesgo, mientras que las sancionadoras la validan en el momento de la decisión.

- Empresas: En este segmento también se tienen en cuenta factores cuantitativos, derivados de la información económicofinanciera, y cualitativos, que se relacionan con la antigüedad de la empresa, el sector, la calidad directiva, etc. Al igual que en el segmento Corporativo, la calificación suele ir paralela al proceso de admisión, con lo cual la responsabilidad de la calificación recae en la unidad proponente del riesgo, mientras que el estamento decisor se encarga de validarla.

- Financiación Especializada: Para la calificación de este segmento, el Grupo ha optado por acogerse al método de los criterios de atribución de categorías supervisoras, recogido en el Acuerdo de Basilea de junio 2004 y en la Circular de Solvencia.

- Promotores: El rating de empresas promotoras permite calificar tanto a los clientes promotores como los proyectos inmobiliarios individuales. Su utilización facilita el seguimiento y calificación de los proyectos durante su fase de ejecución, así como enriquecer los procesos de admisión

En general en el ámbito mayorista, la calificación de clientes no se limita a las tareas de admisión, puesto que las calificaciones se mantienen actualizadas en función de la nueva información disponible en cada momento (datos económicofinancieros, cambios societarios, factores externos, etc.)

- Minoristas: Desglosada para cada una de las categorías de exposición a que hacen referencia las correlaciones previstas en los apartados definidos en la Circular de Solvencia.

Uno de los procesos más importantes en el que el scoring está plenamente integrado al máximo nivel y en todos los ámbitos de toma de decisiones es el proceso de concesión de operaciones minoristas del Grupo. El scoring es un importante factor para el análisis y resolución de las operaciones y es obligatorio contar con él en la toma de decisiones de riesgo de los segmentos para los que se ha diseñado. En el proceso de concesión y comercialización de operaciones minoristas el gestor es responsable de la gestión comercial, la calidad del riesgo y la rentabilidad. Es decir, realiza la gestión integral del cliente, cubriendo los procesos de admisión, seguimiento y control.

Para cada categoría específica de exposición minorista, el proceso de calificación es el siguiente:

- Hipotecas, Consumo y Tarjetas Minorista - España: El gestor recopila la información del cliente (datos personales, económicos, relación con el Banco) y de la operación (LTV, importe, plazo, destino, etc.) y con ella se realiza la calificación de la operación con el scoring. La decisión sobre la concesión se toma en función de los resultados arrojados por el modelo.

- Autos Finanzia: La solicitud de financiación puede entrar vía Call Center o grabadas directamente en Finanzianet por nuestros prescriptores autorizados. Se recoge la información necesaria del cliente (datos personales, económicos, autorización de la consulta al buró externo) y de la operación (plazo, importe…) para realizar la calificación de la operación con el scoring. Verificada la validez de los datos aportados, la decisión sobre la concesión se toma en función de los resultados arrojados por el modelo.

- Renovables Minorista - Tarjetas BBVA Bancomer: El gestor o la fuerza especializada recopilan la información del cliente (datos personales, económicos y autorización de la consulta al buró externo) y de la operación (límite solicitado) para realizar la calificación de la operación con el scoring. Existen procesos adicionales de validación y comprobación de dicha información a través de áreas de back office o de soporte de operaciones. La decisión sobre la concesión se toma en función de los resultados arrojados por el modelo.

- Proactivo - España: Mensualmente se califica a todos los clientes que tienen posiciones de activo en tarjetas, consumo o hipotecas y a los primeros titulares de pasivo, en base a su información de comportamiento.

- Renta variable: El Grupo está aplicando, para sus posiciones de cartera registradas como renta variable, el rating obtenido para el cliente como consecuencia de su calificación en el proceso crediticio.

Definiciones, métodos y datos para estimar y validar los parámetros de riesgo

La estimación de los parámetros se basa en la definición homogénea de incumplimiento establecida a nivel Grupo. En concreto, para que un contrato o cliente sea considerado en situación de incumplimiento se debe cumplir lo descrito en el apartado 4.1.1, alineado con la regulación vigente.

En concreto, existen dos enfoques en el Grupo para la consideración de incumplimiento así como en la estimación de parámetros:

- El enfoque contrato se aplica en el ámbito de los riesgos minoristas. Cada operación del cliente es tratada como una unidad independiente en términos de riesgo de crédito, de manera que el incumplimiento de las obligaciones crediticias contraídas con la entidad se considera a nivel operación, independientemente del comportamiento que muestre el cliente con el resto de sus obligaciones.

- El enfoque cliente se aplica al resto de la cartera. La unidad significativa a la hora de definir el incumplimiento es el conjunto de contratos del cliente, que entran en situación de incumplimiento en bloque cuando el cliente incumple.

Adicionalmente, para evitar incluir incumplimientos de escasa relevancia en las estimaciones, los importes de mora deben pasar un filtro de materialidad que depende del tipo de cliente y de operación.

Estimación de los parámetros

En el caso de España y México, el Grupo cuenta con el sistema de información RAR que refleja la exposición al riesgo de crédito de las diferentes carteras del Grupo incluidas en modelos internos avanzados.

Dicho sistema de información garantiza el aprovisionamiento de datos históricos registrados por el Grupo con los que se realizan las estimaciones de los parámetros –Probabilidad de incumplimiento (PD, Probability of Default), pérdida en caso de incumplimiento (LGD, Loss Given Default) y factores de conversión (CCF, Credit Conversion Factors)– que posteriormente son utilizados en el cálculo de capital regulatorio por el método avanzado, capital económico y pérdida esperada por riesgo de crédito. Adicionalmente, y en función de las nuevas necesidades detectadas en el proceso de estimación, se utilizan otras fuentes de información de la Entidad. Para todas las carteras del Grupo se realizan estimaciones internas de los parámetros PD, LGD y CCF.

En el caso de las carteras denominadas Low Default Portfolios, donde el número de incumplimientos suele no ser suficiente para obtener estimaciones empíricas, se recurre a datos de agencias externas que se combinan con la información interna disponible y el criterio experto.

A continuación se presentan las metodologías de estimación utilizadas para los parámetros de riesgo PD, LGD y CCF.

a. Probabilidad de incumplimiento (PD)

La metodología que se utiliza para la estimación de la PD en aquellos casos en los que se cuenta con una masa de datos internos lo suficientemente grande se basa en la creación de grupos de riesgo. Los grupos propuestos de cara a obtener la calibración se definen agrupando contratos buscando conseguir homogeneidad intragrupo en términos de calidad crediticia y diferenciación con el resto de grupos de riesgo. Se define el mayor número de grupos posibles para permitir una adecuada discriminación del riesgo. El eje fundamental utilizado para realizar esas agrupaciones es la puntuación y se complementa con otros ejes relevantes a efectos de PD que se demuestren suficientemente discriminantes dependiendo de la cartera.

Una vez definidos los grupos de riesgo, se obtiene la PD empírica media observada para el mismo y se ajusta a ciclo. El ajuste a ciclo permite obtener estimaciones estables a lo largo del ciclo económico o PD-TTC (Through the Cycle). Este cálculo tiene en cuenta la historia previa de esa cartera y obtiene unos niveles de PD a largo plazo.

En las carteras de bajo incumplimiento (LDP) se utilizan las PD empíricas imputadas por las agencias de calificación externa para obtener las PD de los grupos de riesgo internos.

Por último, en el caso de carteras de enfoque cliente se cuenta con la Escala Maestra, que no es más que un reglaje homogéneo y estándar de niveles crediticios, que hace posible la comparación en términos de calidad crediticia de las diferentes carteras del Grupo.

b. Severidad (LGD)

Como regla general, el método utilizado para estimar la severidad en aquellas carteras donde se cuenta con un número suficiente de incumplimientos, es el denominado Workout LGD. En éste, la LGD de un contrato se obtiene como cociente entre la suma de todos los flujos económicos que se producen durante el proceso recuperatorio que tiene lugar cuando la operación incumple, y la exposición de la operación cuando se produce el incumplimiento.

Para realizar la estimación se consideran todos los datos históricos registrados en los sistemas internos. A la hora de realizar las estimaciones hay operaciones que ya han incumplido pero en las que continúa el proceso de recuperación, por lo que la severidad que presentan al momento de la estimación es superior a la que finalmente tendrán. Para éstas se realizan los ajustes oportunos para no sesgar la estimación.

Para realizar las estimaciones se definen grupos de riesgo homogéneo en términos de las características de las operaciones que determinan la severidad. Se hacen de tal manera que haya grupos suficientes para discriminar y a cada grupo se le realiza una estimación diferente.

En línea con las directrices que marca la normativa, al realizar las estimaciones se distingue entre exposiciones de tipo mayorista y exposiciones de tipo minorista.

En el caso de las carteras de bajo incumplimiento (LDP) no existe suficiente experiencia histórica para poder realizar una estimación robusta por el método Workout LGD, por lo que se recurre a fuentes externas de información, que se combinan con los datos internos para obtener una tasa de severidad representativa de la cartera.

Las severidades estimadas a partir de las bases de datos internas de que dispone el Banco están condicionadas al momento del ciclo de la ventana de datos que se utiliza, debido a que la severidad varía con el ciclo económico. En este sentido, se definen dos conceptos: la severidad a largo plazo, denominada LRLGD (Long Run LGD); y la severidad en un período de estrés del ciclo, denominada DLGD (Downturn LGD).

Para el cálculo de la LRLGD se realiza un ajuste para capturar la diferencia entre la severidad obtenida empíricamente con la muestra disponible y la severidad media que se observaría a lo largo del ciclo económico si este se observara de forma completa.

Adicionalmente se determina el nivel de severidad observado durante un período de estrés del ciclo económico (DLGD).

Estas estimaciones se realizan para aquellas carteras cuya severidad sea sensible al ciclo de manera significativa. Para cada cartera, donde aún no se ha observado esta severidad, en condiciones de estrés se determinan las diferentes formas de terminación de los ciclos recuperatorios y se estima el nivel que tendrían estos parámetros en situación downturn.

c. Factor de conversión (CCF)

Al igual que los dos parámetros anteriores, la exposición en el momento del incumplimiento es otro de los inputs necesarios en el cálculo de la pérdida esperada y el capital regulatorio. La exposición de un contrato suele coincidir con el saldo del mismo. Sin embargo, esto no es cierto en todos los casos. Por ejemplo, para productos con límites explícitos, como son las tarjetas o las líneas de crédito, la exposición debe incorporar el potencial incremento de saldo que pudiera darse hasta el momento del incumplimiento.

Teniendo en cuenta los requerimientos regulatorios, la exposición se calcula como el saldo dispuesto, que es el riesgo real en el instante observado, más un porcentaje (CCF) del saldo no dispuesto, que es la parte que el cliente todavía puede utilizar hasta alcanzar el límite disponible. Por tanto, el CCF se define como el porcentaje sobre el saldo no dispuesto que se espera pueda ser utilizado antes de que se produzca el incumplimiento.

Para realizar la estimación del CCF se utiliza el enfoque de cohortes, analizando cómo varía la exposición desde una fecha de referencia preestablecida hasta el momento del incumplimiento, obteniendo el comportamiento medio según los ejes relevantes.

Se utilizan enfoques diferentes para las exposiciones de tipo minorista y para las de tipo mayorista. En enfoque contrato se analiza la evolución de la exposición hasta el momento del incumplimiento del contrato, mientras que en enfoque cliente se analiza la evolución de la exposición hasta el momento del incumplimiento del cliente.

Una vez más, en las carteras de bajo incumplimiento (LDP) no existe suficiente experiencia histórica para poder realizar una estimación fiable con la metodología definida LGD. En este caso también se recurre a fuentes externas, que se combinan con los datos internos para obtener un CCF representativo de la cartera.

4.5.2. Valores de exposición por categorías y grados deudores

En la siguiente tabla, se muestra la información para el riesgo de crédito por método de las calificaciones internas (IRB) por grados de deudor para las distintas categorías de exposición. La información mostrada es el saldo en balance, el saldo fuera de balance, exposición, EAD, PD-TTC, Downturn LGD y RW (estimaciones internas aprobadas por el Banco de España):

Tabla 28. Método avanzado. Valores de exposición por categoría y grado deudores

2013

(Millones de euros)

| Categorías de exposición | Saldo en balance reasignado (1) | Saldo fuera de balance reasignado (2) | Exposición reasignada (3) = (1+2) | EAD (4) | PD-TTC (%) |

DLGD (%) |

APR | RW (%) |

|---|---|---|---|---|---|---|---|---|

| Administraciones Centrales y Bancos Centrales | 2.707 | 808 | 3.515 | 3.115 | 1,36 | 37,55 | 213 | 6,84% |

| De AAA a AA– | 1.097 | 153 | 1.250 | 1.177 | 0,02 | 31,14 | 37 | 3,14% |

| De A+ a A– | 1.147 | 527 | 1.674 | 1.409 | 0,10 | 42,57 | 7 | 0,52% |

| De BBB+ a BBB– | 337 | 104 | 441 | 389 | 0,17 | 40,02 | 32 | 8,11% |

| De BB+ a BB– | 53 | 22 | 75 | 64 | 0,79 | 21,47 | 46 | 72,47% |

| De B+ a B– | 37 | 0 | 37 | 37 | 6,52 | 42,99 | 55 | 148,16% |

| C | 0 | 0 | 0 | 0 | 21,16 | 40,23 | 0 | 228,57% |

| D | 36 | 2 | 38 | 37 | 100,00 | 46,43 | 36 | 95,42% |

| Instituciones | 80.993 | 8.161 | 89.155 | 85.558 | 0,57 | 19,33 | 12.403 | 14,50% |

| De AAA a AA– | 11.242 | 415 | 11.657 | 11.459 | 0,04 | 17,78 | 246 | 2,15% |

| De A+ a A– | 37.307 | 1.464 | 38.771 | 38.189 | 0,08 | 17,43 | 2.346 | 6,14% |

| De BBB+ a BBB– | 24.221 | 6.010 | 30.231 | 27.534 | 0,25 | 23,71 | 6.437 | 23,38% |

| De BB+ a BB– | 6.516 | 215 | 6.731 | 6.640 | 0,79 | 13,65 | 1.731 | 26,06% |

| De B+ a B– | 1.122 | 40 | 1.162 | 1.142 | 3,54 | 13,29 | 501 | 43,88% |

| C | 381 | 2 | 383 | 382 | 21,21 | 44,86 | 975 | 255,32% |

| D | 206 | 14 | 221 | 212 | 100,00 | 42,89 | 167 | 78,94% |

| Empresas | 63.196 | 49.507 | 112.703 | 89.644 | 14,09 | 40,60 | 56.098 | 62,58% |

| Del que: Total exposiciones asignadas a grados de deudores o conjuntos de exposiciones | 52.388 | 47.165 | 99.553 | 77.454 | 14,09 | 40,60 | 44.931 | 58,01% |

| De AAA a AA– | 983 | 2.660 | 3.643 | 2.334 | 0,03 | 39,45 | 251 | 10,77% |

| De A+ a A– | 3.354 | 11.897 | 15.251 | 9.510 | 0,08 | 42,33 | 2.305 | 24,24% |

| De BBB+ a BBB– | 17.547 | 21.872 | 39.419 | 29.335 | 0,22 | 36,98 | 10.085 | 34,38% |

| De BB+ a BB– | 10.812 | 7.512 | 18.324 | 15.002 | 0,73 | 41,00 | 10.044 | 66,95% |

| De B+ a B– | 8.489 | 1.951 | 10.441 | 9.479 | 5,04 | 40,51 | 11.956 | 126,13% |

| C | 1.616 | 394 | 2.010 | 1.808 | 14,70 | 38,31 | 3.205 | 177,26% |

| D | 9.587 | 879 | 10.465 | 9.987 | 100,00 | 49,74 | 7.084 | 70,94% |

| Del que: Financiación Especializada | 10.808 | 2.341 | 13.149 | 12.190 |

|

|

11.167 | 91,61% |

| Minoristas | 84.850 | 11.186 | 96.037 | 86.750 | 7,15 | 20,13 | 22.957 | 26,46% |

| Del que: Cubiertas con hipotecas s/inmuebles | 72.446 | 383 | 72.829 | 72.470 | 6,85 | 14,21 | 12.727 | 17,56% |

| De AAA a AA– | 26.246 | 231 | 26.477 | 26.261 | 0,03 | 11,00 | 296 | 1,13% |

| De A+ a A– | 12.570 | 46 | 12.616 | 12.573 | 0,07 | 11,86 | 298 | 2,37% |

| De BBB+ a BBB– | 12.286 | 73 | 12.359 | 12.291 | 0,23 | 15,30 | 896 | 7,29% |

| De BB+ a BB– | 9.877 | 27 | 9.903 | 9.879 | 0,83 | 16,23 | 1.874 | 18,97% |

| De B+ a B– | 4.968 | 4 | 4.972 | 4.968 | 5,68 | 19,85 | 3.503 | 70,50% |

| C | 2.393 | 2 | 2.395 | 2.393 | 18,78 | 21,02 | 2.846 | 118,92% |

| D | 4.106 | – | 4.106 | 4.106 | 100,00 | 22,97 | 3.015 | 73,43% |

| Del que: Exposiciones renovables elegibles | 6.544 | 10.616 | 17.160 | 9.273 | 6,90 | 77,26 | 7.650 | 82,50% |

| De AAA a AA– | 271 | 1.773 | 2.044 | 794 | 0,03 | 41,94 | 9 | 1,14% |

| De A+ a A– | 96 | 344 | 440 | 199 | 0,06 | 42,70 | 5 | 2,34% |

| De BBB+ a BBB– | 367 | 1.019 | 1.386 | 542 | 0,27 | 67,85 | 58 | 10,72% |

| De BB+ a BB– | 1.711 | 3.844 | 5.555 | 2.498 | 1,01 | 79,44 | 819 | 32,80% |

| De B+ a B– | 2.998 | 3.018 | 6.016 | 3.959 | 5,00 | 84,37 | 4.205 | 106,23% |

| C | 928 | 617 | 1.545 | 1.110 | 21,88 | 81,82 | 2.444 | 220,17% |

| D | 172 | 1 | 172 | 172 | 100,00 | 85,11 | 110 | 63,97% |

| Del que: Otros activos minoristas | 5.860 | 187 | 6.048 | 5.006 | 11,98 | 45,27 | 2.580 | 51,53% |

| De AAA a AA– | 895 | – | 896 | 895 | 0,03 | 45,73 | 45 | 5,03% |

| De A+ a A– | 214 | – | 215 | 214 | 0,07 | 59,24 | 24 | 11,42% |

| De BBB+ a BBB– | 628 | 56 | 683 | 656 | 0,22 | 57,48 | 172 | 26,21% |

| De BB+ a BB– | 1.337 | 66 | 1.404 | 417 | 0,87 | 56,17 | 238 | 56,99% |

| De B+ a B– | 2.056 | 48 | 2.104 | 2.086 | 4,85 | 33,52 | 1.574 | 75,44% |

| C | 312 | 16 | 328 | 320 | 23,54 | 51,58 | 383 | 119,92% |

| D | 417 | 1 | 419 | 418 | 100,00 | 60,98 | 144 | 34,41% |

| Renta Variable Método PD/LGD | 7.516 | – | 7.516 | 7.516 | 0,39 | 81,34 | 9.872 | 131,36% |

| De A+ a A– | 238 | – | 238 | 238 | 0,09 | 65,00 | 166 | 69,66% |

| De BBB+ a BBB– | 6.646 | – | 6.646 | 6.646 | 0,19 | 83,28 | 8.254 | 124,19% |

| De BB+ a BB– | 299 | – | 299 | 299 | 0,83 | 69,41 | 572 | 191,60% |

| De B+ a B– | 332 | – | 332 | 332 | 4,32 | 65,00 | 880 | 264,94% |

| TOTAL POR CATEGORÍAS Y GRADOS DEUDOR | 239.262 | 69.662 | 308.925 | 272.582 | 7,13 | 28,51 | 101.543 | 35,83% |

2012

(Millones de euros)

| Categorías de exposición | Saldo en balance reasignado (1) | Saldo fuera de balance reasignado (2) | Exposición reasignada (3) = (1+2) | EAD (4) | PD-TTC (%) |

DLGD (%) |

APR | RW (%) |

|---|---|---|---|---|---|---|---|---|

| Administraciones Centrales y Bancos Centrales | 1.947 | 859 | 2.805 | 2.382 | 125,04 | 40,78 | 210 | 8,82% |

| De AAA a AA– | 379 | 245 | 624 | 507 | 0,01 | 32,78 | 9 | 1,75% |

| De A+ a A– | 1.039 | 346 | 1.385 | 1.213 | 0,10 | 42,93 | 8 | 0,68% |

| De BBB+ a BBB– | 453 | 151 | 604 | 529 | 0,16 | 43,16 | 35 | 6,66% |

| De BB+ a BB– | 54 | 0 | 54 | 54 | 0,99 | 42,41 | 53 | 97,81% |

| De B+ a B– | 2 | 114 | 116 | 59 | 2,56 | 39,99 | 85 | 144,08% |

| C | 0 | 0 | 0 | 0 | 21,22 | 40,00 | 0 | 226,72% |

| D | 20 | 2 | 21 | 20 | 100,00 | 47,63 | 20 | 95,34% |

| Instituciones | 71.686 | 5.882 | 77.568 | 75.187 | 0,44 | 25,97 | 14.240 | 18,94% |

| De AAA a AA– | 7.897 | 1.023 | 8.920 | 8.450 | 0,03 | 26,72 | 448 | 5,30% |

| De A+ a A– | 32.868 | 1.269 | 34.136 | 33.722 | 0,07 | 26,39 | 3.983 | 11,81% |

| De BBB+ a BBB– | 25.009 | 3.009 | 28.018 | 26.798 | 0,24 | 26,75 | 7.095 | 26,48% |

| De BB+ a BB– | 4.576 | 544 | 5.119 | 4.859 | 0,87 | 19,38 | 1.798 | 37,00% |

| De B+ a B– | 937 | 25 | 962 | 952 | 3,62 | 14,45 | 460 | 48,29% |

| C | 299 | 12 | 311 | 305 | 21,22 | 21,29 | 362 | 118,43% |

| D | 100 | 1 | 101 | 100 | 100,00 | 54,77 | 95 | 94,44% |

| Empresas | 75.084 | 56.583 | 131.668 | 106.014 | 9,91 | 41,17 | 64.188 | 60,55% |

| Del que: Total exposiciones asignadas a grados de deudores o conjuntos de exposiciones | 64.074 | 53.615 | 117.690 | 93.453 | 9,91 | 41,17 | 53.831 | 57,60% |

| De AAA a AA– | 2.263 | 3.067 | 5.330 | 3.753 | 0,03 | 39,28 | 522 | 13,92% |

| De A+ a A– | 8.111 | 14.473 | 22.584 | 15.784 | 0,08 | 43,16 | 3.742 | 23,70% |

| De BBB+ a BBB– | 20.415 | 25.792 | 46.207 | 35.094 | 0,22 | 37,42 | 11.176 | 31,85% |

| De BB+ a BB– | 11.483 | 6.745 | 18.228 | 15.229 | 0,89 | 41,36 | 11.094 | 72,85% |

| De B+ a B– | 11.949 | 2.796 | 14.745 | 13.393 | 4,88 | 42,37 | 17.328 | 129,38% |

| C | 2.171 | 272 | 2.443 | 2.308 | 21,01 | 31,80 | 3.776 | 163,57% |

| D | 7.683 | 471 | 8.154 | 7.892 | 100,00 | 55,07 | 6.193 | 78,47% |

| Del que: Financiación Especializada | 11.010 | 2.968 | 13.978 | 12.561 |

|

|

10.357 | 82,45% |

| Minoristas | 83.895 | 10.159 | 94.054 | 86.653 | 5,41 | 25,41 | 25.779 | 29,73% |

| Del que: Cubiertas con hipotecas s/inmuebles | 70.590 | 380 | 70.970 | 70.630 | 4,72 | 16,10 | 14.874 | 21,06% |

| De AAA a AA– | 23.364 | 180 | 23.544 | 23.382 | 0,03 | 12,41 | 295 | 1,26% |

| De A+ a A– | 15.228 | 85 | 15.312 | 15.237 | 0,08 | 13,33 | 431 | 2,83% |

| De BBB+ a BBB– | 9.991 | 59 | 10.050 | 9.997 | 0,24 | 16,19 | 778 | 7,78% |

| De BB+ a BB– | 10.637 | 38 | 10.675 | 10.641 | 0,85 | 17,65 | 2.254 | 21,18% |

| De B+ a B– | 5.571 | 16 | 5.586 | 5.572 | 4,72 | 22,12 | 4.035 | 72,41% |

| C | 3.600 | 2 | 3.603 | 3.601 | 20,41 | 25,04 | 5.172 | 143,62% |

| D | 2.201 | – | 2.201 | 2.201 | 100,00 | 36,77 | 1.909 | 86,76% |

| Del que: Exposiciones renovables elegibles | 6.742 | 9.674 | 16.415 | 9.427 | 7,41 | 76,33 | 7.477 | 79,31% |

| De AAA a AA– | 285 | 1.724 | 2.009 | 539 | 0,03 | 46,71 | 6 | 1,13% |

| De A+ a A– | 71 | 299 | 370 | 134 | 0,08 | 47,43 | 3 | 2,53% |

| De BBB+ a BBB– | 698 | 2.087 | 2.784 | 1.159 | 0,24 | 73,12 | 149 | 12,89% |

| De BB+ a BB– | 1.854 | 2.872 | 4.727 | 2.687 | 0,96 | 76,76 | 876 | 32,59% |

| De B+ a B– | 2.613 | 2.072 | 4.685 | 3.401 | 4,99 | 80,40 | 3.500 | 102,91% |

| C | 1.002 | 618 | 1.621 | 1.287 | 21,81 | 81,44 | 2.803 | 217,76% |

| D | 219 | 1 | 220 | 219 | 100,00 | 85,41 | 139 | 63,22% |

| Del que: Otros activos minoristas | 6.563 | 105 | 6.668 | 6.596 | 9,97 | 52,05 | 3.400 | 51,54% |

| De AAA a AA– | 883 | 20 | 903 | 886 | 0,03 | 45,60 | 43 | 4,83% |

| De A+ a A– | 353 | 7 | 360 | 357 | 0,07 | 56,49 | 40 | 11,24% |

| De BBB+ a BBB– | 741 | 16 | 757 | 747 | 0,24 | 57,18 | 199 | 26,70% |

| De BB+ a BB– | 1.424 | 36 | 1.460 | 1.433 | 0,98 | 54,42 | 780 | 54,45% |

| De B+ a B– | 2.357 | 25 | 2.381 | 2.368 | 5,11 | 48,36 | 1.765 | 74,52% |

| C | 362 | 2 | 364 | 363 | 21,41 | 52,47 | 408 | 112,37% |

| D | 442 | – | 442 | 442 | 100,00 | 64,54 | 164 | 37,15% |

| Renta Variable Método PD/LGD | 4.798 | – | 4.798 | 4.798 | 0,46 | 80,57 | 6.216 | 129,56% |

| De A+ a A– | 713 | – | 713 | 713 | 0,09 | 65,00 | 500 | 70,04% |

| De BBB+ a BBB– | 3.483 | – | 3.483 | 3.483 | 0,15 | 84,17 | 4.015 | 115,29% |

| De BB+ a BB– | 266 | – | 266 | 266 | 0,62 | 65,00 | 489 | 183,52% |

| De B+ a B– | 335 | – | 335 | 335 | 4,32 | 88,69 | 1.212 | 362,06% |

| TOTAL POR CATEGORÍAS Y GRADOS DEUDOR | 237.409 | 73.483 | 310.892 | 275.034 | 5,66 | 32,73 | 110.633 | 40,22% |

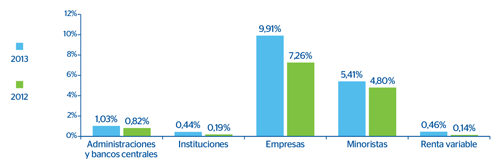

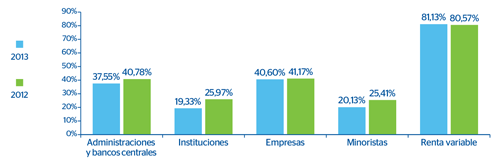

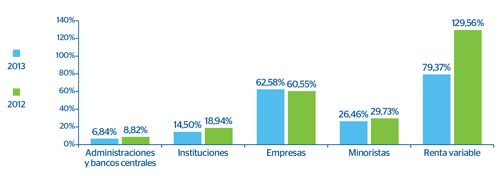

Gráfico 5. EAD por categorías

Gráfico 6. PD media ponderada por EAD

Gráfico 7. DLGD media ponderada por EAD

Gráfico 8. Risk Weight medio ponderado por EAD

El aumento de la exposición en el segmento de instituciones viene derivado de un aumento en la actividad de repos de pasivo, sin que se vea reflejado en un aumento de los APRs en dicho segmento por la alta colateralización de estas operaciones.

En el segmento de empresas se produce una reducción de la exposición motivada por la contracción del crédito en alguna de las geografías del Grupo y la reclasificación al segmento de instituciones comentado anteriormente. Respecto a los APR del segmento de empresas podemos detectar un aumento de los RW medios debido al incremento de las PD por empeoramiento del ciclo económico.

Las exposiciones en el segmento Minorista permanecen estables observándose un ligero aumento por el incremento de la actividad en las filiales LATAM. Los APRs disminuyen por el efecto de la reducción de la LGD en el segmento de Minoristas cubiertos con hipotecas y otros activos.

Por último, el incremento de las exposiciones de Renta Variable viene motivado por la reclasificación de la posición en CITIC y el aumento de la cotización de los títulos de renta variable en la cartera de Disponible para la Venta.

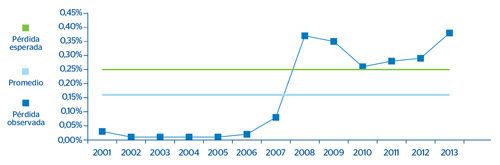

4.5.3. Análisis comparativo de las estimaciones realizadas

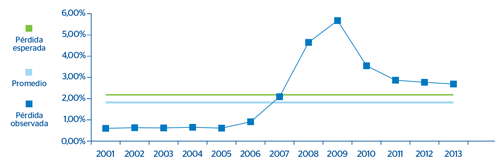

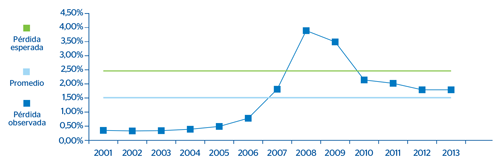

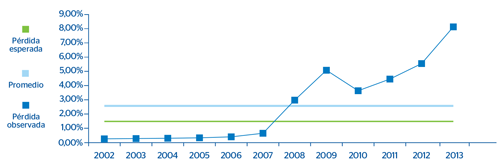

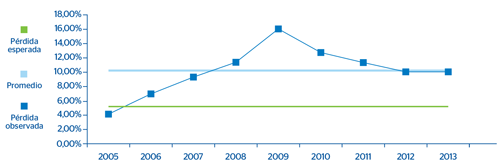

En los siguientes gráficos se compara la pérdida esperada ajustada a ciclo calculada con los principales modelos internos del Grupo aprobados por el Banco de España, con la pérdida efectiva en que se ha incurrido entre los años 2001 a 2013. También se muestra la pérdida efectiva media entre los años 2001 a 2013, de acuerdo con lo siguiente:

- Pérdida esperada estimada calculada con los modelos internos calibrados a 2013, y ajustada al ciclo económico (línea verde), es decir, es la pérdida esperada anual media de un ciclo económico.

- Pérdida efectiva (línea azul claro con puntos) calculada como el ratio de entradas en mora sobre la exposición media observada multiplicado por la severidad point in time estimada (1).

- Pérdida efectiva media (2001-2013), que es el promedio de pérdidas efectivas de cada año (línea azul claro sin puntos) ·

La pérdida efectiva es la pérdida anual incurrida y debe ser menor que la pérdida esperada ajustada al ciclo en los mejores años de un ciclo económico, y mayor durante los años de crisis.

La comparación se ha hecho para las carteras de Hipotecas, Consumo, Tarjetas y Autos (minoristas), y Empresas y Promotores, todas ellas en EyP. En México la comparativa se ha realizado para la cartera de Tarjetas. En cuanto a las categorías de Instituciones (Públicas y Entidades Financieras) y Corporativa, históricamente es tan escaso el número exposiciones impagadas (Low Default Portfolios) que no es estadísticamente significativo, razón por la cual no se recoge la comparación.

En los gráficos se puede apreciar que, en términos generales, durante los años de mayor crecimiento económico la pérdida efectiva fue bastante inferior a la pérdida esperada ajustado al ciclo calculada con los modelos internos.

A partir del inicio de la crisis se observa que ocurre lo contrario, lo que es congruente con la fuerte desaceleración económica sufrida, y con las dificultades financieras en que se han desenvuelto las familias y empresas, y especialmente en el caso de las empresas dedicadas a negocios de promoción y construcción.

El hecho de que en algunas carteras la pérdida promedio observada sea superior a la pérdida estimada es coherente con el hecho de que la ventana observada puede ser peor que lo que se esperaría en un ciclo económico completo. De hecho, esta ventana tiene menos años expansivos (6) que de crisis (7), cosa que no es representativo de un ciclo económico completo.

Hipotecas Minorista

A partir de 2007, las pérdidas efectivas se sitúan ligeramente por encima de la pérdida esperada ajustada al ciclo por ser pérdidas incurridas en años de crisis. No obstante, la media de las pérdidas efectivas en este horizonte temporal es sensiblemente inferior que la ajustada al ciclo, lo que muestra el carácter conservador de la estimación.

Gráfico 9. Análisis comparativo de las estimaciones realizadas: Hipotecas España

Consumo

En el gráfico se puede apreciar cómo durante los años de mayor crecimiento económico la pérdida efectiva fue bastante inferior a la pérdida esperada ajustada al ciclo calculada con los modelos internos. A partir de 2007 ocurre lo contrario, lo que es congruente con la fuerte desaceleración económica sufrida, y con las dificultades financieras en que se han desenvuelto las familias.

Gráfico 10. Análisis comparativo de las estimaciones realizadas: Consumo España

Tarjetas

Al igual que en Hipotecas y Consumo, la pérdida observada es inferior a la pérdida esperada ajustada al ciclo calculada con los modelos internos en los momentos buenos del ciclo, y superior en los momentos bajos del mismo.

Gráfico 11. Análisis comparativo de las estimaciones realizadas: Tarjetas España

Autos

En este caso la pérdida esperada ajustada al ciclo sigue siendo superior al promedio de las pérdidas efectivas de los últimos trece años, lo que indica el carácter conservador de la estimación.

Gráfico 12. Análisis comparativo de las estimaciones realizadas: Autos España

Empresas y Promotor

Una vez más se aprecia cómo durante los años de mayor crecimiento económico la pérdida efectiva es inferior a la pérdida esperada ajustada al ciclo calculada con los modelos internos. A partir de 2007 ocurre lo contrario: las fuertes dificultades sufridas por las empresas, especialmente aquellas dedicadas a negocios de promoción y construcción, se plasma en una pérdida observada superior a la pérdida ajustada a ciclo de los modelos internos.

Gráfico 13. Análisis comparativo de las estimaciones realizadas: Empresas y Promotor España

La pérdida esperada ajustada al ciclo es inferior al promedio de las pérdidas efectivas de los últimos trece años, lo cual es coherente con el hecho de que la ventana observada sea peor de lo que se esperaría en un ciclo económico completo (más años de crisis que de bonanza económica).

Tarjetas México

En el caso de la cartera de Tarjetas de Bancomer podemos apreciar cómo la pérdida esperada media de ciclo calculada con modelos internos queda por debajo del promedio de las pérdidas observadas, la causa se debe a la utilización de una ventana de observación poco representativa de un ciclo económico completo (se estarían recogiendo comparativamente más años de crisis que de crecimiento económico).

Gráfico 14. Análisis comparativo de las estimaciones realizadas: Tarjetas México

Pérdidas por deterioro

A continuación se muestran los saldos de los fondos de cobertura específico, genérico y riesgo-país por categorías de exposición a 31 de diciembre de 2013 y 2012.

Tabla 29. Saldos de fondos de cobertura específico, genérico y riesgo-país por categoría de exposición

(Millones de euros)

|

|

Fondos de cobertura | |

|---|---|---|

| Categorías de exposición | 2013 | 2012 |

| Administraciones Centrales y Bancos Centrales | 2 | 2 |

| Instituciones | 76 | 53 |

| Empresas | 6.717 | 6.284 |

| Minoristas | 1.566 | 1.501 |

| Del que: Cubiertas con hipotecas sobre inmuebles | 676 | 445 |

| Del que: Exposiciones renovables elegibles | 532 | 622 |

| Del que: Otros activos minoristas | 357 | 434 |

| TOTAL | 8.362 | 7.841 |

4.5.4. Ponderaciones de riesgo de las exposiciones de financiación especializada

La Circular de Solvencia establece que deben clasificarse como empresas de financiación especializada aquellas sociedades jurídicas que cumplan con las siguientes características:

- Que la exposición se asuma frente a una entidad creada específicamente para financiar u operar con activos físicos.

- Que las disposiciones contractuales concedan al prestamista un importante grado de control sobre los activos y las rentas que generan.

- Que la principal fuente de reembolso de la obligación radique en la renta generada por los activos financiados más que en la capacidad independiente del acreditado.

A continuación se muestran las exposiciones asignadas a cada una de las ponderaciones de riesgo de las exposiciones de financiación especializada a 31 de diciembre de 2013 y 2012:

Tabla 30. Exposiciones asignadas a cada una de las ponderaciones de riesgo de las exposiciones de financiación subordinada

(Millones de euros)

|

|

Exposición original (1) | ||

|---|---|---|---|

| Ponderaciones de riesgo | Escala | 2013 | 2012 |

| 1 | 50% | 0 | 0 |

| 70% | 5.536 | 7.346 | |

| 2 | 70% | 0 | 0 |

| 90% | 5.074 | 4.660 | |

| 3 | 115% | 1.071 | 637 |

| 4 | 250% | 908 | 617 |

| 5 | 0% | 560 | 718 |

| TOTAL |

|

13.149 | 13.978 |

4.5.5. Ponderaciones de riesgo de las exposiciones de renta variable

A continuación se muestran las exposiciones asignadas a cada una de las ponderaciones de riesgo de las exposiciones de renta variable a 31 de diciembre de 2013 y 2012.

Las principales variaciones en relación a la exposición original en el período comprendido entre 2012-2013 se han producido en el método PD/LGD por los motivos explicados en el apartado 4.5.2 del presente informe (reclasificación de CITIC y aumento de la cotización de la cartera de Disponible para la Venta).

Tabla 31. Exposiciones asignadas a cada una de las ponderaciones de riesgo de las exposiciones de renta variable

(Millones de euros)

|

|

Exposición original | |

|---|---|---|

| Ponderaciones de riesgo | 2013 | 2012 |

| Método Simple de Ponderación del Riesgo | 830 | 947 |

| 190% | 596 | 638 |

| 290% | 140 | 194 |

| 370% | 93 | 116 |

| Método de PD/LGD | 7.613 | 4.798 |

| AA | 0 | 0 |

| AA– | 0 | 0 |

| A | 238 | 706 |

| A– | 0 | 8 |

| BBB+ | 3.552 | 3.128 |

| BBB | 1.835 | 135 |

| BBB– | 1.260 | 219 |

| BB+ | 231 | 195 |

| BB | 64 | 66 |

| BB– | 3 | 6 |

| B+ | 15 | 15 |

| B | 317 | 320 |

| B– | 0 | 0 |

| C | 98 | 0 |

| Método de Modelos Internos | 375 | 489 |

| TOTAL | 8.818 | 6.234 |