El pasado 1 Enero de 2014 entró en vigor el paquete CRDIV, que se compone de una Directiva (Directiva 2013/36/EU) y un Reglamento (Reglamento 575/2013/EU) y constituye la implementación a nivel europeo de las recomendaciones del Comité de Basilea conocidas como Basilea III. La Directiva requiere adopción por parte de los Estados Miembros, mientras que el Reglamento es directamente aplicable. Ambos instrumentos sustituyen a las directivas 2006/48/CE, de 14 de junio, relativa al ejercicio y acceso a la actividad de las entidades de crédito y 2006/49/CE, de 14 de junio, sobre adecuación del capital de las empresas de servicios de inversión y las entidades de crédito del Parlamento y del Consejo Europeo y constituyen lo que, en adelante, citaremos como normativa de solvencia.

En el plano nacional, con el objetivo de adaptarse a este nuevo entorno regulatorio, se ha publicado la Ley de Ordenación, Supervisión y Solvencia (Ley 10/2014 de 26 de Junio). Dicha ley y su normativa de desarrollo derogan la Ley 13/1985, de 25 de mayo, de Coeficientes de inversión, recursos propios y obligaciones de información de los intermediarios financieros así como el Real Decreto 216/2008, de 15 de febrero, de Recursos propios de las entidades financieras y determinados artículos de la Circular 3/2008 de 22 de mayo del Banco de España.

De acuerdo con el Reglamento 575/2013/EU, las entidades financieras han de publicar cierta “Información con Relevancia Prudencial” con el contenido requerido en la parte octava del mismo. El requerimiento establecido en el Reglamento, resulta directamente aplicable a los Estados Miembros. En este sentido, el presente informe ha sido elaborado siguiendo dichos requerimientos.

Según lo establecido en la política definida por el Grupo para la elaboración del Informe con Relevancia Prudencial, el contenido del presente informe, referido a fecha 31 de diciembre de 2014, ha sido aprobado por la Comisión de Auditoría y Cumplimiento del Grupo, en su reunión con fecha 23 de febrero de 2015, previa revisión por parte del Auditor Externo en la que no se han puesto de manifiesto incidencias relevantes en relación con el cumplimiento de los requerimientos de información establecidos en la parte octava del Reglamento 575/2013/EU.

Entorno regulatorio en el ejercicio 2014

Cambios normativos en el área comunitaria

Comisión Europea / Parlamento Europeo / Consejo Europeo

El Comité de Supervisión Bancaria publicó en diciembre de 2010 el documento “Basel III: A global regulatory framework for more resilient banks and banking systems”, con el objetivo de mejorar la capacidad del sector para soportar los impactos que surjan tanto de crisis financieras como económicas.

Desde entonces, se trabajó en la Unión Europea para incorporar estas recomendaciones de Basilea y, después de dos años de negociaciones, el 27 de junio de 2013, se publicó en el Boletín Oficial de la Unión Europea la denominada CRDIV compuesta por una Directiva que sustituye a las Directivas 2006/48 y 2006/49 de capital y un Reglamento común (575/2013). Estas Directivas requieren adaptación mientras que el Reglamento es directamente aplicable.

La trasposición a normativa nacional se inicia el 29 de noviembre de 2013 con la publicación del RDL 14/2013 por el que se adaptaba el derecho español a la normativa de la Unión Europea en materia de supervisión y solvencia de entidades financieras, y continúa con la aprobación de la Ley de Ordenación Supervisión y Solvencia de las entidades de crédito.

Esta Ley acomete la refundición en un único texto de las principales normas de ordenación y disciplina de entidades de crédito. Se trata de un texto normativo único, en el que, a la vez que se lleva a cabo la trasposición de la normativa dictada recientemente por la Unión Europea, se integran las normas del ámbito nacional que regulan la materia.

El Grupo BBVA, desde 1 de Enero de 2014, aplica los criterios establecidos en la Directiva y Regulación europeas y la normativa española de desarrollo de las mismas.

La nueva normativa exige a las entidades contar con un nivel más alto de capital y de mayor calidad, se incrementan las deducciones de capital, y se revisan los requerimientos asociados a determinados activos. A diferencia del marco anterior, los requerimientos mínimos de capital se complementan con requerimientos de buffers o colchones de capital así como con requerimientos en materia de liquidez y apalancamiento.

La base de capital bajo CRD IV queda compuesta principalmente por los siguientes elementos:

TABLA 1: Detalle cálculo de la Base de Capital según CRD IV

| CET 1 | Common Equity Tier I |

|---|---|

| + | Capital |

| + | Reservas |

| + | Minoritario hasta límite al cómputo |

| – | Fondo de comercio y resto de intangibles |

| – | Autocartera |

| – | Préstamos financiación acciones propias |

| – | DTAs por bases imponibles negativas |

| – | DVA |

| – | Prudent Valuation |

| – | Límites aplicables a Entidades Financieras + Aseguradoras + DTAS por diferencias temporales |

| T1 | Tier I |

| + | AT1 y Preferentes que cumplan criterios cómputo |

| + | Sobrante Minoritario no computado en CET1 |

| – | Fondo de comercio y resto de intangibles por la parte no deducida en CET1 |

| Total T1 | CET1 +T1 |

| T2 | Tier II |

| + | Subordinadas computables bajo nuevos criterios |

| + | Preferentes no computadas en T1 |

| + | Provisión Genérica |

| – | Sobrante Minoritario no computado en CET1 y T1 |

| Base de Capital | Tier I + Tier II |

A continuación, se resumen los aspectos más relevantes que afectan al common equity y a los activos ponderados por riesgo.

Los principales impactos que afectan al common equity Tier 1 (CET1), se producen en el límite al cómputo del minoritario y en el cálculo de las deducciones por participaciones financieras significativas y no significativas, aseguradoras y diferidos fiscales. Asimismo, los diferidos fiscales que provengan de bases imponibles negativas, el déficit de provisiones sobre pérdida esperada de modelos IRB, y el debt valuation adjustment de los derivados (DVA), pasarán a deducirse directamente del CET1.

En el cómputo de los elementos de Additional Tier 1, pasan a computar únicamente aquellas emisiones convertibles en acciones o amortizables a discreción de la autoridad y sujetas a triggers de ratios de capital.

En lo que respecta a los activos ponderados por riesgo, se exigen unos mayores requerimientos principalmente por riesgo de contraparte en derivados y en exposiciones dentro del sector financiero.

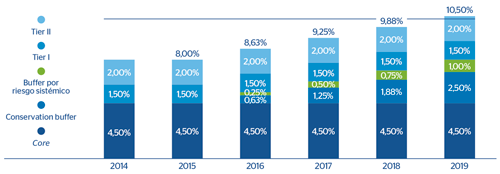

Para el cumplimiento de los nuevos ratios de capital, se establece el calendario de adaptación gradual detallado a continuación:

GRÁFICO 1: Calendario de adaptación gradual a CRD IV

Así, a 31 de Diciembre de 2014, de acuerdo a las nuevas exigencias de CRD IV que han entrado en vigor en 2014, el ratio CET1 fully loaded del Grupo BBVA se sitúa en el 10,4%, muy por encima del mínimo CET1 que será requerido en 2019 (7%), demostrando la holgada posición de capital del Grupo. En términos de ratio CET1 faseado según la nueva normativa CRD IV, a 31 de Diciembre de 2014 el ratio se sitúa en el 11,9%.

Estos requerimientos se pueden ver incrementados por el Requisito (buffer) de capital Antícíclico, el Requisito (buffer) de capital de entidades sistémicas y el Requisito (buffer) por riesgo sistémico; en caso de que éstos resulten aplicables y estén en vigor (principalmente previstos a partir de 2016).

El requisito de capital de entidades sistémicas se establece en función de la sistemicidad de la entidad, determinada en función de unas variables entre las que cabe destacar: tamaño de la entidad, interconexión con el sistema financiero, sustituibilidad de los servicios que ofrece, complejidad y actividad transfronteriza.

Por su parte, el requisito de capital de riesgo sistémico trata de prevenir y mitigar posibles efectos asociados a riesgos en el sistema que no tengan carácter cíclico, así como riesgos macroprudenciales, siempre que de materializarse estos riesgos pudieran tener un impacto negativo en el propio sistema financiero o bien en la economía real.

Actualmente, el Grupo BBVA está considerado una entidad sistémica global según la lista establecida por el Financial Stability Board (FSB). De los 5 tramos posibles, con requerimientos que van desde el 1% al 3,5%, cabe indicar que el Grupo BBVA está en el primero de esos tramos, correspondiéndole un requerimiento adicional por entidad sistémica global del 1%, aplicable en cuartas partes a partir de 2016 y hasta 2019.

No obstante, a la fecha a la que se refieren los datos de este informe, no aplicaba ninguno de estos requerimientos de capital adicionales por conservación; esto es: el requisito de conservación de capital, el requisito de capital anticíclico y el requisito por riesgo sistémico eran 0%.

Con el objetivo de proveer al sistema financiero de una métrica que sirva de backstop a los niveles de capital, independientemente del riesgo de crédito, se ha incorporado en Basilea III y traspuesto a la normativa de solvencia una medida complementaria al resto de indicadores de capital. Esta medida, el ratio de apalancamiento, permite estimar el porcentaje de los activos que están financiados con capital de nivel 1.

Aunque el valor contable de los activos utilizados en este ratio se ajusta para reflejar el apalancamiento actual o potencial de la entidad con una posición de balance determinada, el ratio de apalancamiento pretende ser una medida objetiva que sea reconciliable con los Estados Financieros.

En los últimos meses, se está haciendo un gran esfuerzo por parte de la industria para homogeneizar tanto la definición y cálculo del ratio de apalancamiento como el nivel mínimo que debe exigirse a las entidades financieras para garantizar que se mantienen niveles adecuados de apalancamiento. Aunque esta definición y calibración entrarán en vigor a partir de 2018, BBVA realiza una estimación y seguimiento de esta medida tal y como se informa en el apartado 10 de este informe.

Otros cambios relevantes

- Mecanismo Único de Supervisión (MUS): El Banco Central Europeo en su cometido de velar por la seguridad y solidez del sistema bancario europeo y al aumento de la integración y estabilidad financiera en la eurozona, ha iniciado un proceso encaminado a la instauración de un nuevo sistema de supervisión financiera único formado por el BCE y las autoridades nacionales competentes de los países de la Unión Europea participantes (en adelante, ANC).

A este respecto, y con el objetivo de garantizar una mayor transparencia de los balances de las entidades afectadas el BCE, durante 2014 ha realizado una evaluación completa de las entidades antes de asumir la plena responsabilidad de la supervisión, hecho que ha tenido lugar el 4 de Noviembre de 2014.

La evaluación que finalizó en Octubre de 2014 –Comprehensive Assessment-, se basó en los siguientes pilares:

- Una revisión de la calidad de activos (Asset Quality Review) para mejorar la transparencia de las posiciones del banco mediante la revisión de la calidad de los activos, incluyendo la adecuación de éstos y la valoración de las garantías y disposiciones conexas.

- Stress Test con el objetivo de examinar la resistencia de los balances de los bancos.

De acuerdo al ejercicio del BCE, BBVA obtuvo un nivel de capital CET 1 del 10,6% y del 9,0% para los escenarios base y adverso respectivamente en diciembre de 2016, por encima de los mínimos exigidos.

(1) http://www.ecb.europa.eu/home/html/index.en.htmlEl ratio para el escenario adverso se sitúa por encima de la media al compararlo con los ratios de las entidades analizadas por el BCE (8,3%).

BBVA tendría un nivel de capital CET 1 fully loaded del 8,2% en 2016 bajo el escenario adverso.

El MUS, que entró oficialmente en funcionamiento en noviembre de 2014, constituye un paso hacia una mayor armonización a nivel europeo. El BCE es responsable del funcionamiento eficaz y coherente del MUS y supervisa el funcionamiento del sistema con arreglo a la distribución de competencias entre el BCE y las ANC establecida en el Reglamento del MUS. Para garantizar una supervisión eficaz, las entidades de crédito se clasifican como «significativas» o «menos significativas», corriendo la supervisión de las primeras directamente a cargo del BCE y reservando a las ANC la supervisión de las segundas.

Al MUS le corresponde la responsabilidad de la supervisión prudencial de todas las entidades de crédito de los Estados miembros participantes. Los tres objetivos principales del MUS son:

- garantizar la seguridad y la solidez del sistema bancario europeo,

- reforzar la integración y la estabilidad financieras,

- lograr una supervisión homogénea.

El BCE supervisa directamente, con ayuda de las ANC, a todas las entidades clasificadas como significativas - unos 120 grupos - entre los que se encuentra el Grupo BBVA. La supervisión diaria correrá a cargo de los equipos conjuntos de supervisión (ECS) integrados por personal de las ANC y del BCE.

Las ANC seguirán realizando la supervisión directa de las entidades menos significativas, alrededor de 3 500, bajo la vigilancia del BCE.

EBA Revisión de Pilar III

En Enero de 2015 EBA ha publicado unas guías técnicas “guidelines on materiality, propietary and confidentiality and on disclosure frequency”. Estas guías técnicas definen los procesos y criterios que las entidades deben seguir para identificar información material, confidencial o reservada a efectos de Pilar III. Adicionalmente las guías tratan de especificar qué entidades deberían reportar información prudencial con periodicidad inferior a un año, así como el detalle de la información a reportar por las mismas. Todas estas recomendaciones no se encuentran en vigor a la fecha del presente informe.

Todos los cambios normativos (IFRS) englobados dentro del marco de consolidación a efectos contables, se recogen de forma detallada en la Nota 2.3 de las Cuentas Anuales del Grupo.

Cambios normativos a escala internacional

Durante el año 2013 cobró gran importancia el debate sobre la necesidad de reformas estructurales en el sistema. Este debate se ha materializado de diferente modo en función del ámbito geográfico tomado como referencia.

Así, en Estados Unidos entró en vigor la Volcker Rule con el objetivo de restringir a las entidades bancarias estadounidenses la realización de actividades de propietary trading, es decir, la negociación de derivados u otros instrumentos financieros no financiada con depósitos con el fin de obtener beneficio por sí mismo. BBVA durante 2014 ha avanzado en el proceso de implementación de la Volcker Rule.

El 29 de enero de 2014, la Comisión Europea (CE) dio a conocer su propuesta sobre la reforma estructural que impondría nuevas restricciones sobre la estructura de los bancos europeos. La propuesta tiene por objeto garantizar la armonización entre las iniciativas nacionales divergentes en Europa.

Sin embargo, la CE va más allá de muchas de las legislaciones nacionales europeas y opta por una solución mezcla que establece tanto:

- La prohibición de operaciones por cuenta propia, como la Volcker Rule previamente citada,

- Un mecanismo para exigir la separación de las actividades comerciales, siguiendo el modelo de la reforma bancaria del Reino Unido.

La propuesta es doble ya que se impone tanto la prohibición de las operaciones por cuenta propia y las inversiones en los fondos de cobertura como la potencial separación de las actividades comerciales.

La reforma de la CE es más estricta que la mayoría de las iniciativas nacionales de países como Francia, Alemania o EEUU, pues va más allá de las recomendaciones del Grupo de Expertos de Alto Nivel establecido por la propia CE - que recomienda una separación de operaciones por cuenta propia pero no la prohibición de las actividades comerciales -.

El alcance de los bancos que estarán sujetos a la reforma es muy amplia. Todos los bancos europeos sistémicamente globales (G-SIB) y las entidades con actividades comerciales significativas, es decir, alrededor de 29 bancos europeos estarán sujetos a esta nueva regulación.

Basilea Revisión de Pilar III

Adicionalmente a lo comentado en las recomendaciones de la EBA, el Comité de Basilea se encuentra en proceso de revisión del marco de Pilar III. Se espera que la revisión finalice en Diciembre de 2015. El principal objetivo de la revisión es mejorar la comparabilidad y la consistencia de la información para ello se propone un mayor uso de plantillas:

- Plantillas obligatorias para información cuantitativa que se consideran esenciales para el análisis de los requerimientos de capital regulatorio. Deben ser rellenadas por todos los bancos en la forma prescrita.

- Plantillas con un formato más flexible para información cualitativa, considerada valiosa para el mercado pero no esencial para evaluar los requerimientos de capital. Pueden ser rellenadas por bancos de acuerdo a un formato establecido o siguiendo sus propios formatos.