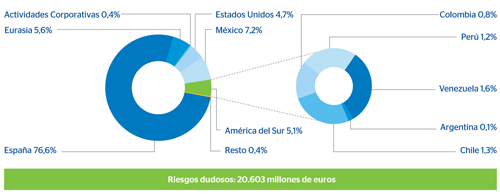

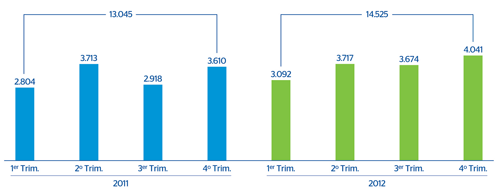

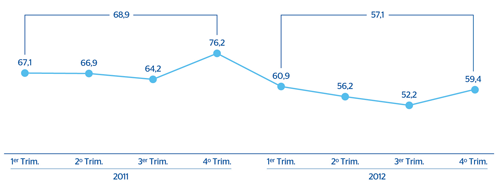

La cifra de riesgos dudosos finaliza a 31-12-2012 en 20.603 millones de euros, es decir, sube 4.737 millones en el año. Parte de este ascenso se basa en la integración de los saldos de Unnim, que al cierre de diciembre incorpora unos dudosos de 3.122 millones, pero con una elevada cobertura. El resto del incremento se explica por el empeoramiento de los índices de morosidad en España, en línea con las previsiones existentes. Por lo que respecta a los movimientos de dudosos, a lo largo del ejercicio 2012 se registra un nivel más alto de las entradas y ligeramente inferior de las recuperaciones, lo que sitúa el ratio de recuperaciones sobre entradas en mora en el año 2012 en el 57,1%. En cuanto a las entradas en mora, cabe resaltar que muchas de ellas han sido de carácter subjetivo.

25 Grupo BBVA. Riesgo crediticio dudoso. Distribución por áreas de negocio

(31-12-2012)

En las tablas siguientes se muestran los movimientos habidos durante el período comprendido entre el 1 de enero y el 31 de diciembre de 2012 para los créditos deteriorados y pasivos contingentes dudosos, tanto en el Grupo BBVA como en cada área de negocio.

Grupo BBVA. Evolución de los riesgos dudosos

(Millones de euros)

Descargar Excel

Descargar Excel

|

|

2012 | 2011 | 2010 |

|---|---|---|---|

| Saldo inicial | 15.866 | 15.685 | 15.602 |

| Entradas | 14.525 | 13.045 | 13.207 |

| Recuperaciones | (8.291) | (8.992) | (9.063) |

| Entrada neta | 6.234 | 4.053 | 4.144 |

| Pases a fallidos | (4.395) | (4.093) | (4.307) |

| Tipo de cambio y otros | 2.899 | 221 | 246 |

| Saldo final | 20.603 | 15.866 | 15.685 |

Grupo BBVA. Evolución de los riesgos dudosos por áreas de negocio

(Millones de euros)

Descargar Excel

Descargar Excel

|

|

España | Eurasia | México | América del Sur | Estados Unidos | |||||

|---|---|---|---|---|---|---|---|---|---|---|

|

|

2012 | 2011 | 2012 | 2011 | 2012 | 2011 | 2012 | 2011 | 2012 | 2011 |

| Saldo inicial | 11.176 | 11.289 | 701 | 311 | 1.275 | 1.181 | 996 | 880 | 1.616 | 1.964 |

| Entrada neta | 3.754 | 1.998 | 594 | 200 | 1.370 | 1.317 | 543 | 363 | (84) | 113 |

| Pases a fallidos | (2.249) | (2.151) | (137) | (46) | (1.212) | (1.126) | (437) | (263) | (346) | (496) |

| Tipo de cambio y otros | 3.098 | 40 | 3 | 236 | 56 | (97) | 20 | 16 | (208) | 35 |

| Saldo final | 15.778 | 11.176 | 1.160 | 701 | 1.488 | 1.275 | 1.121 | 996 | 978 | 1.616 |

26 Grupo BBVA. Entradas brutas en mora

(Millones de euros)

27 Grupo BBVA. Entradas netas en mora

(Millones de euros)

28 Grupo BBVA. Recuperaciones sobre entradas en mora

(Porcentaje)

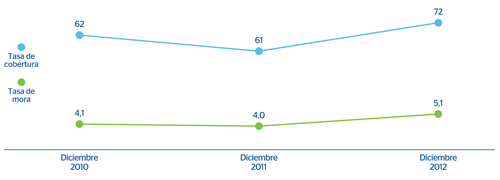

La tasa de mora del Grupo a finales de diciembre de 2012 se sitúa en el 5,1%, lo que equivale a un incremento en el ejercicio de 110 puntos básicos, de los que 56 puntos proceden de la mencionada integración de Unnim en BBVA. El resto es consecuencia, sobre todo, del deterioro de la situación económica en España, unido al proceso de desapalancamiento financiero del país, lo que hace que el ratio en esta área ascienda al 6,9% a finales de diciembre de 2012. En México, la morosidad evoluciona de manera estable en el ejercicio y cierra en el 3,8%. En Eurasia sube hasta el 2,8%. En Estados Unidos vuelve a disminuir significativamente hasta alcanzar el 2,4% gracias a una nueva mejora de la calidad de los activos de la franquicia. Por último, en América del Sur desciende levemente, del 2,2% de finales de 2011 al 2,1%, según datos a cierre de diciembre de este año.

La prima de riesgo del Grupo, que mide el cargo en cuenta de resultados en concepto de saneamientos netos por unidad de inversión crediticia, sube 96 puntos básicos en 2012 y se sitúa en el 2,16%. Por áreas de negocio, en España y en Eurasia la prima de riesgo aumenta hasta el 2,66% y el 0,97%, respectivamente, mientras que en México se mantiene en el 3,49% y en América del Sur en el 1,34%. En Estados Unidos disminuye 66 puntos básicos hasta el 0,23%.

Por lo que respecta a los fondos de cobertura para los riesgos con clientes, suben en el año hasta los 14.804 millones de euros. Ello representa un avance desde finales de diciembre de 2011 del 52,8% que se debe principalmente al importante incremento de las provisiones en España y, en menor medida, a la incorporación de Unnim. Lo anterior resulta en una mejora de la cobertura del Grupo de 11 puntos porcentuales hasta el 72%. Por áreas de negocio, España y Estados Unidos incrementan este ratio hasta el 67% y 90%, respectivamente. América del Sur lo mantiene en el 146%. Por último, México cierra en el 114% y Eurasia en el 87%.

29 Grupo BBVA. Primas de riesgo por áreas de negocio

(Porcentaje)

30 Grupo BBVA. Tasas de mora y cobertura

(Porcentaje)