Los índices bursátiles se comportan mejor en Estados Unidos que en Europa en 2012

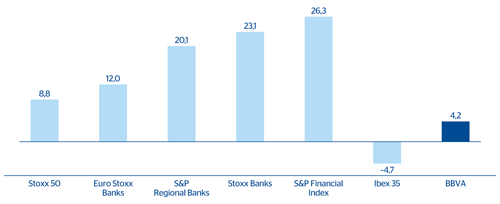

Después de un ejercicio 2011 marcado por la desaceleración macro, la actividad económica global volvió a debilitarse en el primer semestre de 2012, período en el que se materializaron los riesgos relacionados, sobre todo, con Europa, en donde continuaron las tensiones soberanas. Esto llevó a que las estimaciones de crecimiento macro se revisaran a la baja de forma continuada a lo largo de la primera parte del año. En verano, las acciones decisivas de la Reserva Federal de Estados Unidos (Fed), materializadas en el programa QE3, y del Banco Central Europeo (BCE), con la puesta en marcha del programa de recompra de deuda pública soberana, sujeto a condicionalidad y previa petición expresa por parte del país, llevaron a una bajada significativa de las primas de riesgo gracias a la reducción de los riesgos de cola. Lo anterior permitió una recuperación de las expectativas de crecimiento de la economía norteamericana y, en menor medida, de la europea. Todo esto se ha visto reflejado en el comportamiento de los índices bursátiles de las diferentes regiones. En Estados Unidos, el S&P 500 subió un 13,4% desde finales de 2011, mientras que el Stoxx 50 en Europa lo hizo un 8,8%. En España, el Ibex 35 retrocedió un 4,7% en el mismo horizonte temporal.

En Europa, el Stoxx Banks muestra una evolución más positiva que el Euro Stoxx Banks

En Europa, las tensiones financieras asociadas a la resolución de la crisis económica e institucional han sido la principal carga que ha frenado la recuperación económica del área en los últimos trimestres. A pesar de que es innegable que se han tomado medidas importantes encaminadas a resolverla, aún no se percibe una hoja de ruta clara que permita alcanzar una mayor integración tanto fiscal como financiera. En este sentido, el sector financiero ha seguido siendo un fiel reflejo de las divergencias europeas, lo que se ha manifestado en un mejor comportamiento relativo del Stoxx Banks, que incluye a entidades fuera de la zona euro, y que en 2012 se ha revalorizado un 23,1%, frente al del Euro Stoxx Banks, que ha avanzado un 12,0% en el mismo horizonte temporal. También es destacable la recuperación de los bancos periféricos en la segunda mitad del año, después del anuncio de las compras monetarias directas (OMT por sus siglas en inglés) por parte del BCE. En Estados Unidos, el S&P Financials Index y el índice S&P Regional Banks han mostrado un desempeño más positivo que el de los índices europeos, un 26,3% y un 20,1%, respectivamente, a lo largo del ejercicio.

En España, BBVA bate al Ibex 35

En España, el año ha estado marcado por los datos macro desfavorables, la implantación de reformas estructurales y medidas de austeridad y el elevado coste de financiación, aunque éste se redujo significativamente tras el anuncio, por parte del BCE, de la puesta en marcha del programa de compra de bonos soberanos condicionado a la petición de rescate. Por lo que respecta al sector financiero español, son significativos los progresos que se han realizado tanto en la cobertura de activos “tóxicos” (con la publicación de los dos Reales Decretos-Leyes en los que se obligaba a incrementar la cobertura sobre la exposición inmobiliaria) como en la identificación de entidades infra-capitalizadas (publicación del ejercicio de “stress-test bottom-up” de Oliver Wyman). Se han perfilado, asimismo, los detalles de la estructura y financiación del “banco malo” (SAREB). La finalización de este proceso de forma creíble y satisfactoria puede ser crucial para la percepción positiva, por parte de los mercados, del sector financiero y de su potencial de crecimiento futuro. En este sentido, BBVA ha batido al Ibex 35 en 2012.

5 Evolución de los principales índices bursátiles y de la acción BBVA

(Porcentaje)

Los resultados de BBVA destacan por la fortaleza de sus ingresos de carácter recurrente y los buenos niveles de solvencia y liquidez del Grupo

Los resultados de BBVA presentados en 2012 han sido, por lo general, acogidos favorablemente.

A nivel operativo, se ha valorado la fortaleza de los ingresos. Una vez más ha vuelto a sorprender el potencial de generación de resultados de los negocios internacionales y los niveles de solvencia y liquidez del Grupo. En España se ha tenido en cuenta la buena evolución del margen de intereses. Los analistas también han resaltado la fortaleza de los beneficios obtenidos en América del Sur y en México, especialmente la tendencia de los ingresos recurrentes. Adicionalmente, el anuncio de los acuerdos alcanzados para la venta de la Administradora de Fondos para el Retiro, Bancomer S.A. de C.V. en México, BBVA Horizonte Sociedad Administradora de Fondos de Pensiones y Cesantías S.A. en Colombia y Administradora de Fondos de Pensiones Provida S.A. en Chile, han sido valorados, en general, de manera positiva. Estratégicamente los analistas han visto sentido a la desinversión en este negocio con una valoración atractiva, cuyas sinergias con la actividad core del Grupo son muy limitadas y por el que los inversores habían mostrado un gran interés comprador.

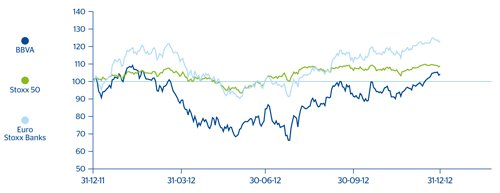

La acción BBVA cierra el ejercicio por encima de los niveles de cotización de finales de 2011

Por todo lo anterior, la cotización de BBVA ha oscilado en el año entre 4,31 y 7,35 euros, cerrando a 31-12-2012 en 6,96 euros por acción (6,68 euros un año antes), lo que determina una capitalización bursátil de 37.924 millones de euros. Por su parte, el ratio precio/beneficio es de 21,5 veces, frente a las 10,9 veces a diciembre de 2011 (ambos datos calculados con el precio y el beneficio del cierre del año en cuestión). El multiplicador precio/valor contable se sitúa en 0,9 veces (0,8 veces en 2011).

6 Indice de cotización bursátil

(31-12-2011=100)

7 Capitalización bursátil de BBVA

(Millones de euros)

La acción BBVA y ratios bursátiles

Descargar Excel

Descargar Excel

|

|

31-12-12 | 31-12-11 | 31-12-10 |

|---|---|---|---|

| Nº de accionistas | 1.012.864 | 987.277 | 952.618 |

| Nº de acciones en circulación | 5.448.849.545 | 4.903.207.003 | 4.490.908.285 |

| Contratación media diaria (nº de acciones) | 68.701.401 | 60.363.481 | 68.197.775 |

| Contratación media diaria (millones de euros) | 406 | 452 | 655 |

| Cotización máxima (euros) | 7,35 | 9,49 | 13,27 |

| Cotización mínima (euros) | 4,31 | 5,03 | 7,00 |

| Cotización última (euros) | 6,96 | 6,68 | 7,56 |

| Valor contable por acción (euros) | 8,04 | 8,35 | 8,17 |

| Capitalización bursátil (millones de euros) | 37.924 | 32.753 | 33.951 |

| Precio/valor contable (veces) | 0,9 | 0,8 | 0,9 |

| PER (Precio/beneficio; veces) | 21,5 | 10,9 | 7,4 |

| Rentabilidad por dividendo (Dividendo/precio; %) | 6,0 | 6,3 | 5,6 |

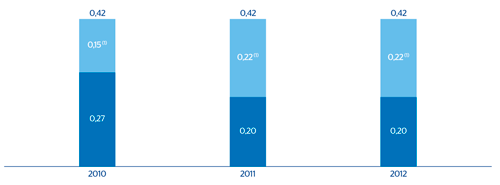

BBVA conserva su política de retribución al accionista

En cuanto a la remuneración al accionista correspondiente al ejercicio 2012, la misma continúa en 0,42 euros por acción. Por tanto, se conserva tanto el importe de los últimos años como el actual esquema de dividendos. El hecho de que se haya mantenido la cuantía de ejercicios anteriores supone una clara señal de la confianza del equipo gestor del Banco, a pesar del complejo entorno. En este sentido, se ha efectuado el pago de dos dividendos en efectivo por un importe bruto de 0,10 euros por acción (el 10-7-2012 y el 10-1-2013, respectivamente). Además, se ha llevado a cabo la distribución de un importe de 0,10 euros por acción como parte del sistema de retribución flexible denominado “dividendo opción” acordado en la Junta General de Accionistas del 16 de marzo de 2012. Este programa ofrece a los accionistas la posibilidad de percibir el importe del dividendo en acciones liberadas de BBVA o, a su elección, en efectivo. El porcentaje de accionistas que han optado por recibir acciones liberadas de BBVA ha sido cercano al 80%, lo que confirma, una vez más, la excelente acogida de este sistema retributivo. Adicionalmente, se propondrá a la próxima Junta General de Accionistas del 15 de marzo de 2013 la distribución de un dividendo complementario por un importe bruto de 0,12 euros por acción. Este dividendo implicará un ligero incremento del pay-out, que se situará en el 51%, frente al 46% del ejercicio anterior (sobre la cifra de beneficio ajustado), y una rentabilidad por dividendo del 6%, una de las más atractivas del sector. Por último, es destacable que BBVA no sólo ofrece una remuneración atractiva y diferencial al accionista, sino que también pone a su disposición una variedad de productos y servicios exclusivos en condiciones muy ventajosas.

8 Grupo BBVA. Dividendo por acción

(Euros)

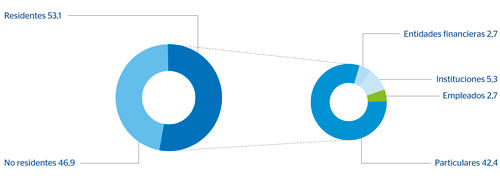

La propiedad del capital de BBVA sigue estando muy diversificada

Al cierre de 2012, el número de acciones BBVA asciende a 5.449 millones y su incremento frente a la cifra de finales de 2011 (4.903 millones) se explica, aparte de por la implementación del llamado “dividendo opción”, por las emisiones de acciones ordinarias de BBVA efectuadas para atender la conversión voluntaria, realizada el 30 de marzo, y obligatoria, llevada a cabo el 30 de junio, de los bonos subordinados obligatoriamente convertibles emitidos en diciembre de 2011.

Por su parte, el número de accionistas de BBVA a 31-12-2012 es de 1.012.864, frente a los 987.277 del 31-12-2011, lo que supone un aumento del accionariado de un 2,6%. Cabe resaltar que en 2012 se mantiene la granularidad del accionariado, sin que haya ninguna participación significativa. El 89,4% de los propietarios tienen menos de 4.500 títulos (frente al 90.6% del 31-12-2011), representando el 12,85% del capital (frente al 13,0% del 31-12-2011) y una inversión media por accionista de 5.380 acciones (4.966 en 2011).

Distribución estructural del accionariado

(31-12-2012)

Descargar Excel

Descargar Excel

| Tramos de acciones | Accionistas | Acciones | ||

|---|---|---|---|---|

|

|

Número | % | Número | % |

| Hasta 150 | 265.660 | 26,2 | 19.171.852 | 0,4 |

| De 151 a 450 | 228.712 | 22,6 | 61.702.640 | 1,1 |

| De 451 a 1.800 | 286.960 | 28,3 | 267.103.613 | 4,9 |

| De 1.801 a 4.500 | 123.687 | 12,2 | 352.158.649 | 6,5 |

| De 4.501 a 9.000 | 55.657 | 5,5 | 349.939.412 | 6,4 |

| De 9.001 a 45.000 | 46.058 | 4,5 | 804.116.358 | 14,8 |

| De 45.001 en adelante | 6.130 | 0,6 | 3.594.657.021 | 66,0 |

| Totales | 1.012.864 | 100,0 | 5.448.849.545 | 100,0 |

Adicionalmente, el 53,1% del capital pertenece a inversores residentes en España. De ellos, el 42,4% está en manos de particulares, el 2,7% de empleados y el 8,0% restante de inversores institucionales. Se mantiene un alto porcentaje de accionistas no residentes, que son propietarios del 46,9% del capital social, (en diciembre de 2011 eran dueños de un 43,5% del capital de BBVA), lo que demuestra, una vez más, la confianza y el reconocimiento del nombre BBVA en los mercados internacionales, incluso en entornos tan complicados como el actual.

9 Distribución del accionariado a 31-12-2012

(Porcentaje)

Los títulos de la acción cotizan en el mercado continuo español, en la Bolsa de Nueva York (bajo la forma de ADS’s representados por ADR’s) y en México.

Elevada liquidez de la acción BBVA

La acción BBVA ha cotizado durante los 256 días de los que ha constado el calendario bursátil de 2012. En ellos se ha negociado en el mercado continuo un total de 17.596 millones de acciones, lo que supone un 323% del capital social. Por tanto, el volumen medio diario de acciones negociadas ha sido de 69 millones de títulos, un 1,27% del número de acciones que componen el capital, por un importe efectivo medio diario de 406 millones de euros.

BBVA forma parte de los principales índices bursátiles y de sostenibilidad

La acción BBVA está incluida en los índices de referencia Ibex 35 y Stoxx 50, con una ponderación del 12,075% en el primero y del 2,59% en el segundo, y en varios índices sectoriales, entre los que destaca el Stoxx Banks, con una ponderación del 5,54%, y el Euro Stoxx Banks, con una ponderación del 13,77%.

Por último, es destacable la importante y creciente presencia de BBVA en los principales índices de sostenibilidad a nivel mundial, como son el DowJones Sustainability, el FTSE4Good o los índices de MSCI, entre otros. Son cada vez más los inversores institucionales que utilizan, además de los fundamentales financieros, los ratings ESG-(ambientales, sociales, éticos y de gobierno corporativo) a la hora de tomar una decisión de inversión. En este sentido, BBVA es uno de los valores con mejor calificación por parte de casi todos los analistas e índices ESG.

Principales índices de sostenibilidad con presencia de BBVA

(Datos a 31 de diciembre de 2012)

Descargar Excel

Descargar Excel

|

|

|

Ponderación (%) |

|---|---|---|

|

DJSI World | 0,59 |

|

|

DJSI Europe | 1,38 |

|

|

DJSI Eurozone | 2,86 |

|

ASPI Eurozone Index | 2,13 |

|

|

Ethibel Sustainability Index Excellence Europe | 1,45 |

|

|

Ethibel Sustainability Index Excellence Global | 1,02 |

|

MSCI World ESG Index | 0,42 |

|

|

MSCI World ex USA ESG Index | 0,84 |

|

|

MSCI Europe ESG Index | 1,45 |

|

|

MSCI EAFE ESG Index | 0,94 |

|

FTSE4Good Global | 0,37 |

|

|

FTSE4Good Global 100 | 0,60 |

|

|

FTSE4Good Europe | 0,85 |

|

|

FTSE4Good Europe 50 | 1,40 |