Los bancos centrales mantuvieron políticas monetarias expansivas en la primera mitad de 2009, realizando importantes recortes en los tipos de interés y presionando a la baja las curvas en los principales mercados en los que BBVA desarrolla su actividad bancaria. Especialmente acentuados fueron los descensos en México, América del Sur y Europa donde, adicionalmente, se produjo un progresivo aumento de la pendiente positiva entre el tipo a 3 meses y a 1 año.

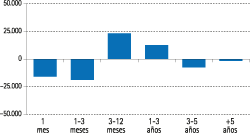

Las variaciones en los tipos de interés de mercado inciden en el margen de intereses del Grupo, desde una perspectiva de corto y de medio plazo, y en su valor económico, si se adopta una visión de largo plazo. La principal fuente de riesgo radica en el desfase temporal que existe entre las repreciaciones y vencimientos de los diferentes productos que integran el banking book, tal y como se observa en el gráfico adjunto, en el que se presentan los gaps del balance estructural en euros de BBVA.

Las fuertes bajadas de tipos en los primeros trimestres del año, con efecto positivo en el margen de intereses del Grupo, y la posterior consolidación de las tasas en niveles bajos, en un entorno de ralentización de volúmenes de actividad, constituyen el escenario del banking book a lo largo de 2009. Su riesgo de interés ha sido gestionado con anticipación por parte de la unidad de Gestión Financiera que, a través del Comité de Activos y Pasivos (COAP), desarrolla estrategias encaminadas a maximizar el valor económico de dicho banking book, preservando la generación recurrente de resultados a través del margen de intereses. Para ello no sólo toma en consideración sus expectativas de mercado, sino que también vigila que los niveles de exposición se ajusten al perfil de riesgos definido por los órganos de dirección del Grupo y que se mantenga un equilibrio entre los resultados esperados y el nivel de riesgo asumido. La implantación de un sistema de tasas de transferencia que centraliza el riesgo de interés de la Entidad en los libros del COAP contribuye a promover una adecuada gestión del riesgo del balance.

El control y seguimiento del riesgo de interés estructural se realiza dentro del área de Riesgos que, actuando como unidad independiente, garantiza una adecuada separación entre las funciones de gestión y de control del riesgo, tal y como recomienda el Comité de Supervisión Bancaria de Basilea. Entre sus cometidos se incluye el diseño de los modelos y sistemas de medición, así como el desarrollo de las políticas de seguimiento, información y control. Riesgos hace las mediciones mensuales de riesgo de interés estructural en las que se apoya la gestión del Grupo y realiza una función de control y análisis del riesgo que luego traslada a los principales órganos de administración, como son la Comisión Delegada Permanente (CDP) y la Comisión de Riesgos del Consejo (CRC).

El modelo de medición del riesgo de interés estructural del Grupo utiliza un conjunto de métricas y herramientas que permiten cuantificar y evaluar su perfil de riesgo. Desde el punto de vista de la caracterización de balance, se han desarrollado modelos de análisis para establecer hipótesis relativas a la amortización anticipada de préstamos y al comportamiento de los depósitos sin vencimiento explícito, fundamentalmente. Además, se aplica un modelo de simulación de curvas de tipos de interés que permite cuantificar el riesgo en términos probabilísticos y recoger fuentes de riesgo adicionales al mismatching de flujos, provenientes no sólo de movimientos paralelos sino también de cambios en la pendiente y en la curvatura. A través de este modelo de simulación, que considera también la diversificación entre divisas y unidades de negocio, se obtiene el margen en riesgo (MeR) y el capital económico (CE) como máximas desviaciones desfavorables en margen de intereses y en valor económico, respectivamente, para un determinado nivel de confianza y horizonte temporal. Estos impactos negativos están acotados en cada una de las entidades del Grupo a través de la política de límites.

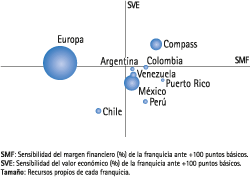

El modelo de medición de riesgo se complementa con análisis de escenarios y pruebas de estrés, sin olvidar las mediciones de sensibilidad ante una variación estándar de 100 puntos básicos en todas las curvas de mercado. En el gráfico adjunto se presenta el perfil de riesgo de interés estructural de las principales entidades en función de sus sensibilidades.

En 2009 se ha continuado reforzando las pruebas de stress testing y análisis de escenarios ante un eventual ciclo alcista, con elevada incertidumbre en cuanto a su magnitud y comienzo, que pudiera romper con la consolidación de los tipos de interés en niveles mínimos históricos. Al mismo tiempo, se ha mantenido la evaluación de escenarios previsionales del Servicio de Estudios y otros escenarios severos de riesgo determinados a partir de un análisis histórico de datos con ruptura de ciertas correlaciones observadas. El análisis más desagregado de la contribución al riesgo por carteras, factores y regiones, con su posterior integración en las mediciones conjuntas, representa otro de los apartados en los que se ha profundizado a lo largo del año.

La estructura de límites constituye uno de los pilares básicos dentro de las políticas de control, ya que refleja el apetito al riesgo de BBVA que emana de la CDP. La gestión del balance ha permitido mantener el riesgo en niveles acordes con el perfil de riesgo del Grupo, tal y como se refleja en el siguiente gráfico, que presenta los consumos medios de límites en cada entidad a lo largo de 2009.